確定申告をして節税する方法(2020年-2023年用)【配当控除 & 外国税額控除】

年が明けて1月の半ばに入ると、株式投資をしている証券会社から「確定申告用の書類が準備できました!」という通知が入る時期になります。

私は普通の年収400万弱の会社員で、給与所得が収入の大半を占めており、かつ株式投資用の証券口座も特定口座(源泉徴収あり)で運用しているため所得税の確定申告は本来する必要はありません。

しかし、今年は e-Tax を用いて所得税の確定申告を行う事で、払い過ぎている所得税をいくらか取り返すようにしてみました。

確定申告と聞くと難解でハードルが高いような印象がありますが、今はマイナンバーカード + スマホ or カードリーダーを保有していれば自宅からオンラインで簡単に確定申告を行う事が可能なので、興味のある方は是非チャレンジしてみて下さい。

- 所得税の確定申告とは?

- 確定申告で節税になる仕組み

- 実際の e-Tax での入力方法

- ①事前に準備するもの

- ②「給与所得」の入力

- ③株式の配当金を「総合課税」で入力

- ④「ふるさと納税」と「iDeCo」の控除も忘れずに!

- ⑤「外国税額控除」の入力の仕方

- 注意!確定申告をしても特にならない可能性のある方

- 住民税の確定申告をすれば、さらに減税

所得税の確定申告とは?

毎年2月頃になるとよく聞く「確定申告」ですが、これは前年分の1月〜12月までの間に得た所得を税務署へ申告する事で、支払うべき所得税を確定させる行為となります。

本来は国民全員がやる必要がありますが、会社員として働いている場合は勤めている会社が代わりに確定申告をしてくれているため、会社からの給与以外に収入が無い場合、会社員本人は会社から配られる年末調整の紙に記入する以外は原則何もする必要がありません。(給与収入が2,000万円を超える方は例外)

一方、株式投資により給与以外の収入を得ている場合は、どのタイプの証券口座で運用しているかで確定申告の有無は変わります。

通常は以下の4種類の口座のどれかに該当する口座を運用していると思います。

- 特定口座(源泉徴収あり) … 1年間の間に発生した利益や配当に対して源泉徴収の形で証券会社が代行して税金を納めており、確定申告は不要 (あえて確定申告する事は可能)

- 特定口座(源泉徴収なし) … 1年間の間に発生した利益や配当に対して証券会社が税金を計算してくれるが、源泉徴収はしてくれないため、自分で確定申告が必要

- 一般口座 … 自分で損益等を計算して税金を納める必要があり、確定申告が必要

- NISA口座 & つみたてNISA口座 … そもそも発生した利益や配当は非課税(日本の上場企業銘柄の場合)なので、確定申告も不要 (確定申告も不可)

確定申告で節税になる仕組み

私を含めて多くのサラリーマンの方は、確定申告が不要な特定口座(源泉徴収あり)を用いて株式投資を行っていると思います。

この場合に源泉徴収されている税率は、発生した利益(譲渡益 & 配当金)に対して 20.315% [所得税及び復興特別所得税15.315%、住民税5%] の税率が発生しており、証券会社経由で自動的に徴収されています。

上記で掛かっている20.315%の税率は申告不要制度という制度に基づいているのですが、一方で確定申告をすると配当金に関しては総合課税制度を選択する事ができるようになります。

総合課税制度には上場企業等からの配当金に掛かる税率を減らせる「配当控除」が存在するので、条件が合えば申告不要制度よりも総合課税制度を選択した方が税率が低くなり、税率が低くなった分の税金を取り戻すことが出来るようになるわけです。

総合課税制度を用いる事で税率が低くなるボーダーは、上場企業等の配当金を含めた課税所得が900万円未満である事となります。(下表参照)

大多数のサラリーマンの方は課税所得900万円未満に該当すると思いますので、確定申告をして総合課税を選択する方が税率を抑えられると考えます。

もう一つ、ドル建てで米国株や米国ETFへ投資して配当金を受領している方は、確定申告をする事で「外国税額控除」を適用して払い過ぎた税金を取り戻すことが可能です。

米国株や米国ETFの場合、配当金に関しては日本の税率 20.315% に加えて米国の税率 10% が事前に控除されるため、受領する配当金は 元金 x 0.9倍 x (1-0.20315)倍 となり、多額の税金が引かれてしまいます。(左記は為替は未考慮)

しかし、「外国税額控除」を適用すれば所得税額に応じて米国の税率 10% がいくらか減税されるため、その分の税金を取り返すことが出来るようになるわけです。

実際の e-Tax での入力方法

以上、確定申告をして税金を取り戻すからくりが分かったところで、実際の確定申告の画面でどのように入力すれば良いのか解説します。

なお、今回は e-Tax を利用して確定申告する事を想定しています。

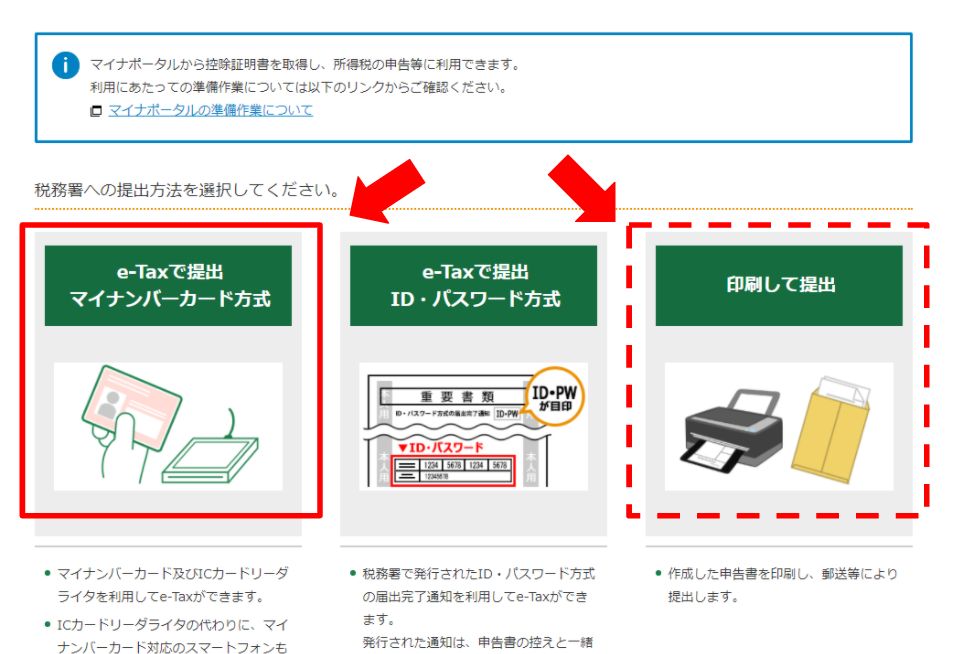

e-Tax とマイナンバーカードがあれば自宅から確定申告を行えるので、コロナ感染の心配も無く何より便利ですね。

マイナンバーカード持ってないという方でも、e-Tax の画面から必要事項を入力していけば面倒な税金部分の計算を全てやってくれるので、後はそれを印刷して郵送するなり税務署に持っていくだけとなりますので、かなりハードルは低くなるかと思います。

収入のモデルケースとしては、私の現状に近い以下の想定で解説します。

会社員としての年収:400万円

源泉徴収税:90,000円

社会保険料:730,000円

上場株式の譲渡所得:50,000円

国内上場株式の配当所得:25,000円

海外上場株式の配当所得:50,000円

iDeCo:年間 144,000円を拠出

ふるさと納税:年間 40,000円を納付

それでは、実際にe-Tax で入力していく画面を追いながら順番に入力方法を見ていきましょう。

①事前に準備するもの

まず、以下を手元に準備します。

- PC

- マイナンバーカード (印刷して郵送/持参する場合は不要)

- ICカードリーダー (マイナンバーカード読み取り用。スマホで代替 or 印刷して郵送/持参する場合は不要)

- 給与所得の源泉徴収票 (年末に会社から配布される書類)

- 特定口座の年間取引報告書 (1月半ばに証券会社から配布される書類)

- iDeCo の控除証明書のはがき (iDeCo をやっている場合のみ)

- ふるさと納税の寄付金受納証明書 (ふるさと納税をやっている場合のみ)

作業にとりかかる前に、国税庁の特設ページを参考に e-Tax で確定申告をするための準備をしておきましょう。

2020年の確定申告分から Google Chrome ブラウザにも対応するようになったので、Chrome で行う方はそちらの設定もおきましょう。

スマホとマイナンバーカードを用いる場合は、始める前にこのページに書いてある内容に沿って準備をしておきます。

マイナンバーカード用のICカードリーダーを用いる場合は対応機種のものを調達しておきましょう。

対応している機種であれば何でも良いので、余計な機能が付いていないシンプルで安いもので十分です。(私は中古で 1,000円程度のものを購入しました。)

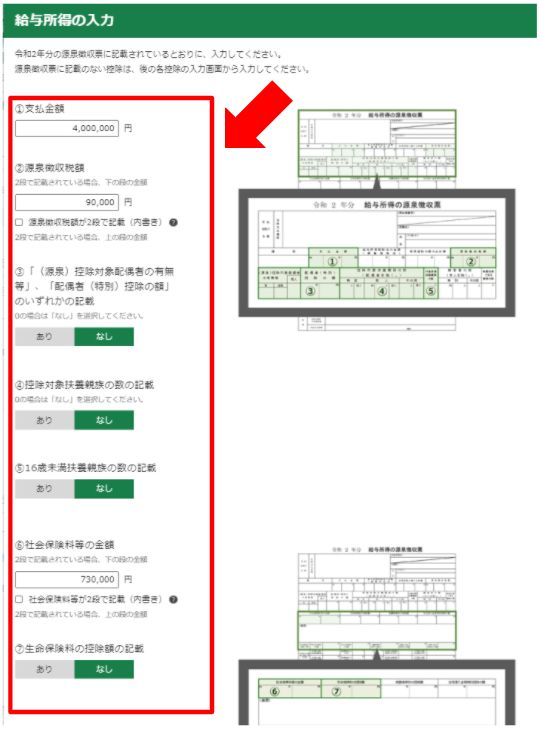

②「給与所得」の入力

まず、e-Tax の確定申告書等作成コーナーへアクセスして下図の「作成開始」を選択。

次に、マイナンバーカードで提出する方は下図のとおり「マイナンバーカード方式」を、最終的に印刷して提出する方は下図の「印刷して提出」を選択して進みます。

マイナンバーカードで提出するを選択した方は、ブラウザのマイナポータルの設定やマイナンバーカードの読み取り等を行った後、次に表示されるページで下図の最左の「所得税」のページから進みます。

次に表示される「作成開始」のボタンを押したら、下図の「申告書の作成を始める前に」のページで給与以外に申告する収入がある方を選択します。

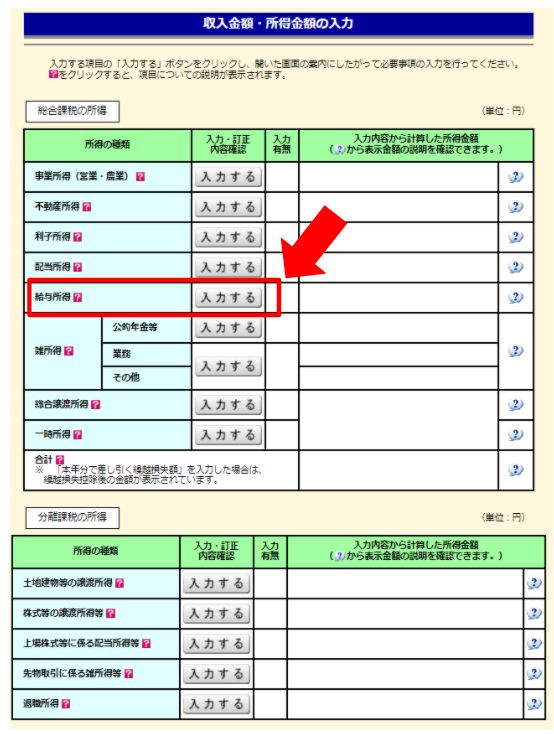

次に収入金額の入力ページへ進むので、まずは会社員としての給与所得を入力していきます。

下図のように表示されるページから「年末調整済みの源泉徴収票の入力」へ進み、e-Tax 画面内のサンプルを見ながら、源泉徴収票に書かれた数字を下図の例のように左欄に記入していきます。

以上で、ベースとなる給与所得の入力は完了です。

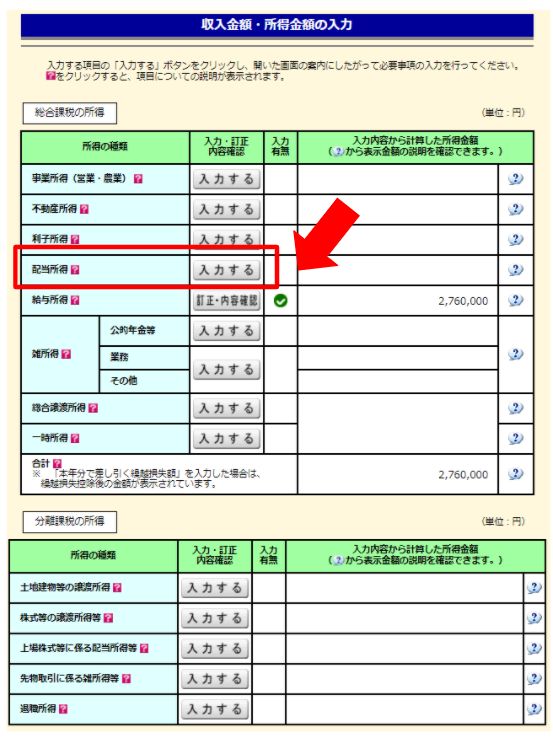

③株式の配当金を「総合課税」で入力

次に、株式の配当金を「総合課税」として申告するための入力を行います。

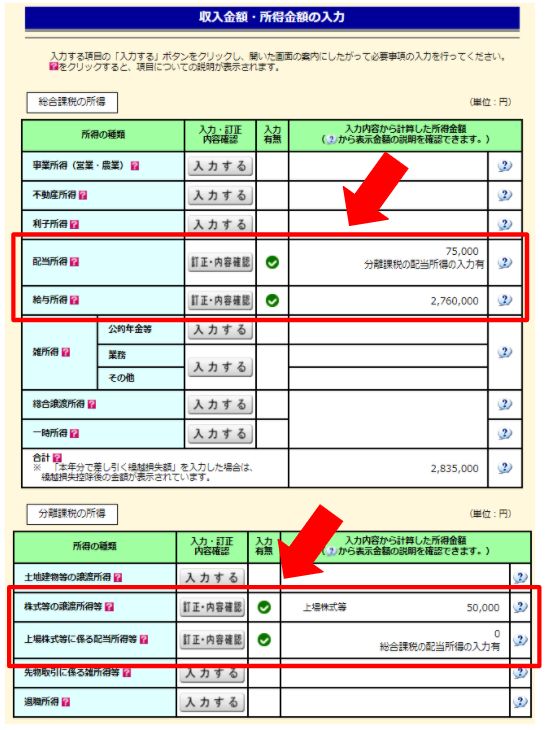

所得金額の入力欄は下図のように上下段に分かれていますが、総合課税の場合は上段の配当所得の方で入力していきます。

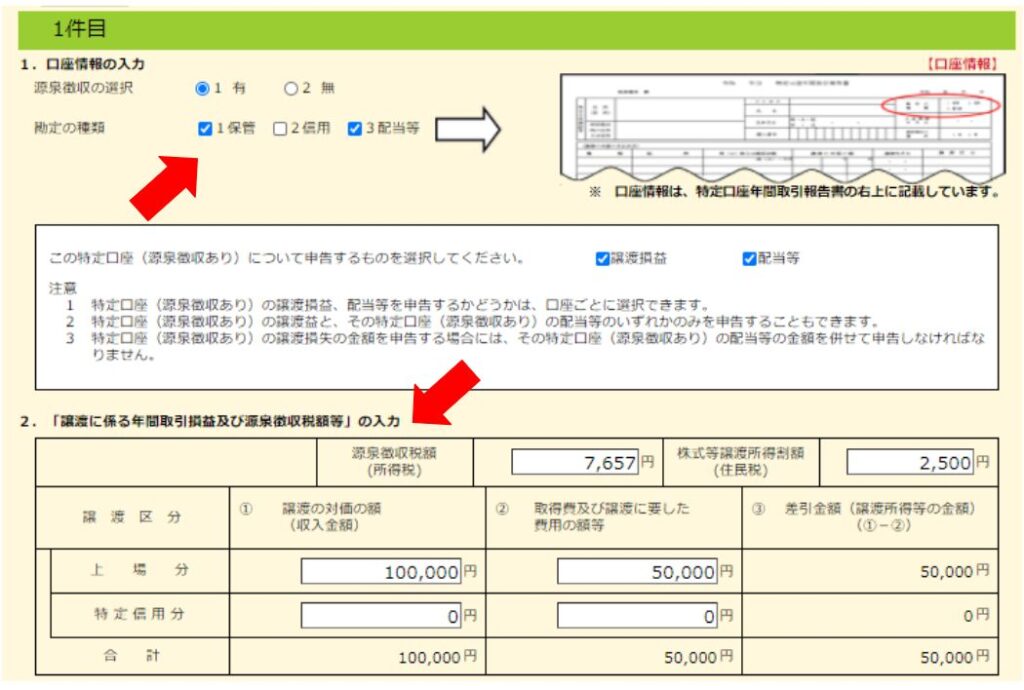

次に現れるページで下図のように「総合課税」を選択し、その下にある「特定口座年間取引報告書」を選択。

証券会社から送られてくる「年間取引報告書」を基に、1. 証券口座の種類の入力と、2. 譲渡益に関する源泉徴収税の金額を下図のように入力します。

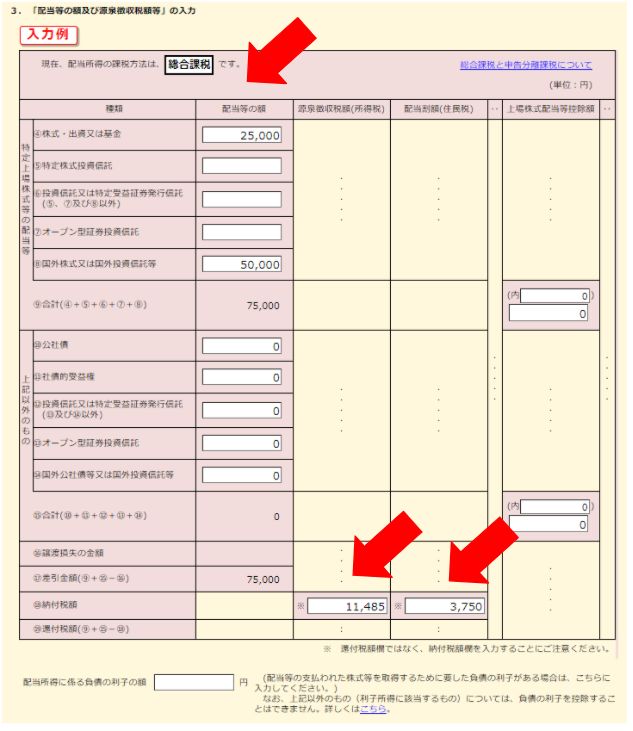

その次は、3. 配当等の額へ進み、下図のように「年間取引報告書」を基に配当金の受領額や、源泉徴収税の金額を入力していきます。(一番下の「配当所得に係る負債の利子額」は今回のモデルケースのような普通のサラリーマンであれば入力不要です。)

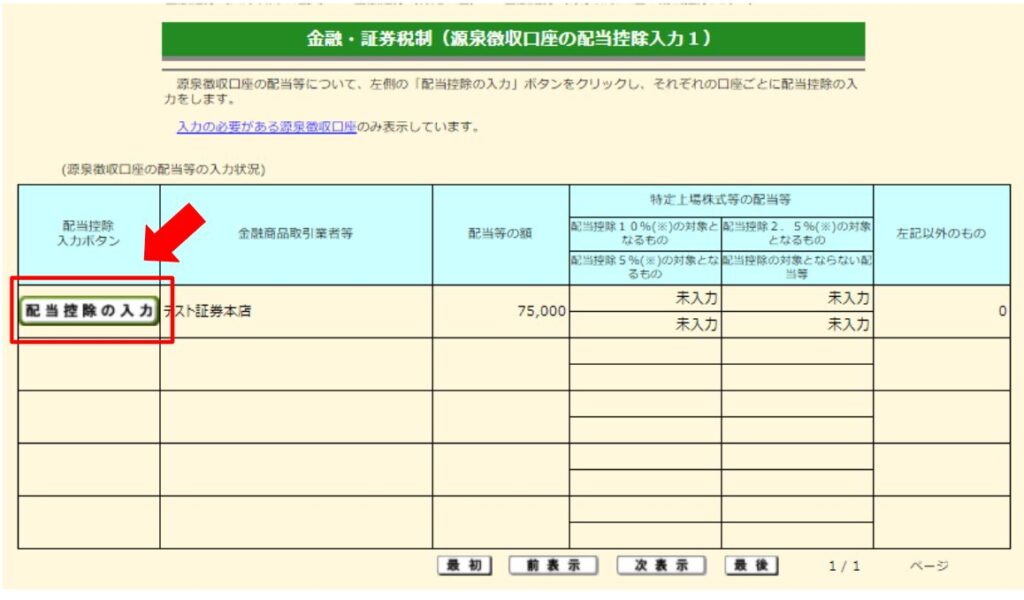

先のページで証券口座名等の入力を終えて次のページへ進むと、下図のページが現れるので左の「配当控除」の入力へ進みます。

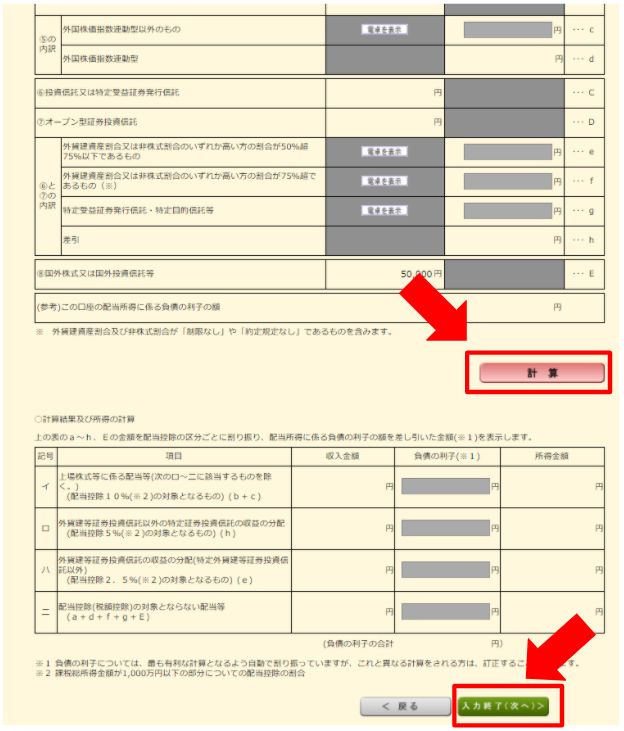

配当控除のページに進むと色々な控除のためのフォームが表示されますが、通常の上場株式の取引だけであれば改めて入力する箇所はありません。

下図のように途中にある「計算」をボタンだけ押したら、後は全部スルーして一番下の入力終了へ進みます。

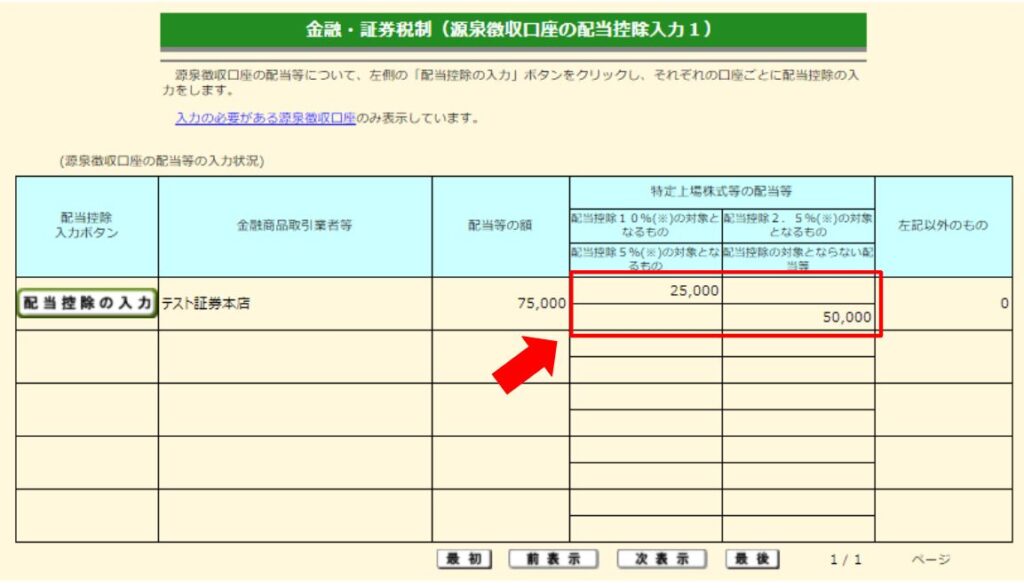

次のページで、下図のように赤い枠内の箇所に金額が入力されている事を確認し、次に進みます。

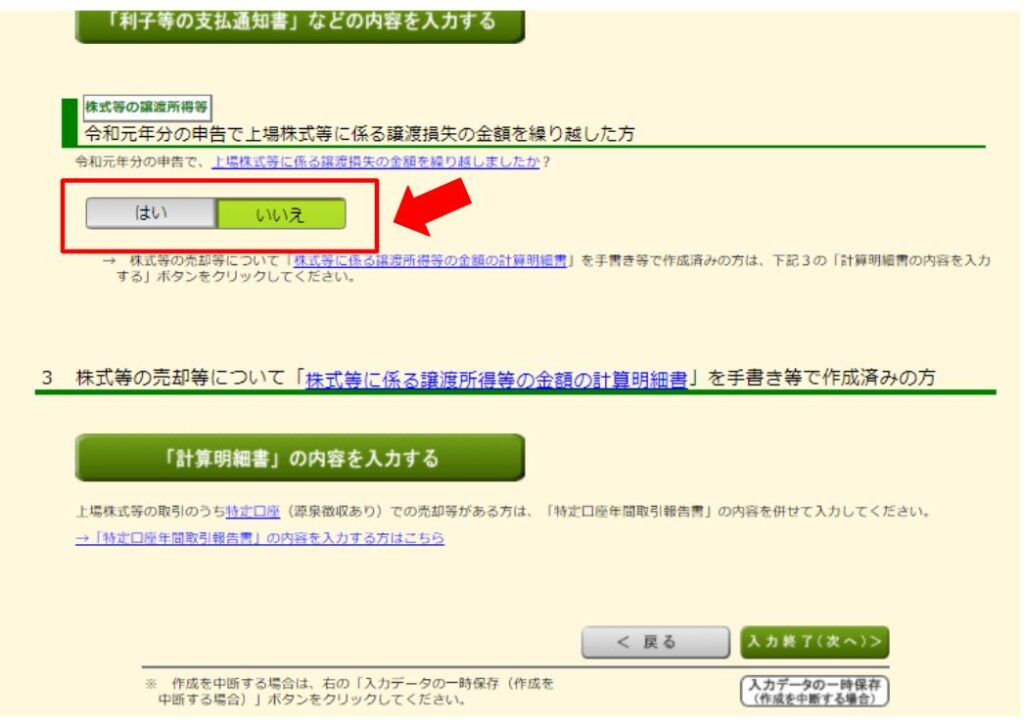

次のページの下部にある「譲渡損失の金額を繰り越した方」では、株式取引で損失を出した場合に「はい」を選択して入力する事で損失を来年以降に繰り越して、節税をする事ができます。(今回のモデルケースは損失を出していない前提なので、下図のように「いいえ」を選択)

以上を終え、入力内容に誤りが無いことを確認したら収入に関する入力は完了です。

下図のように配当所得が総合課税の欄に入力されていることを確認したら、次は控除の入力へ進みます。

④「ふるさと納税」と「iDeCo」の控除も忘れずに!

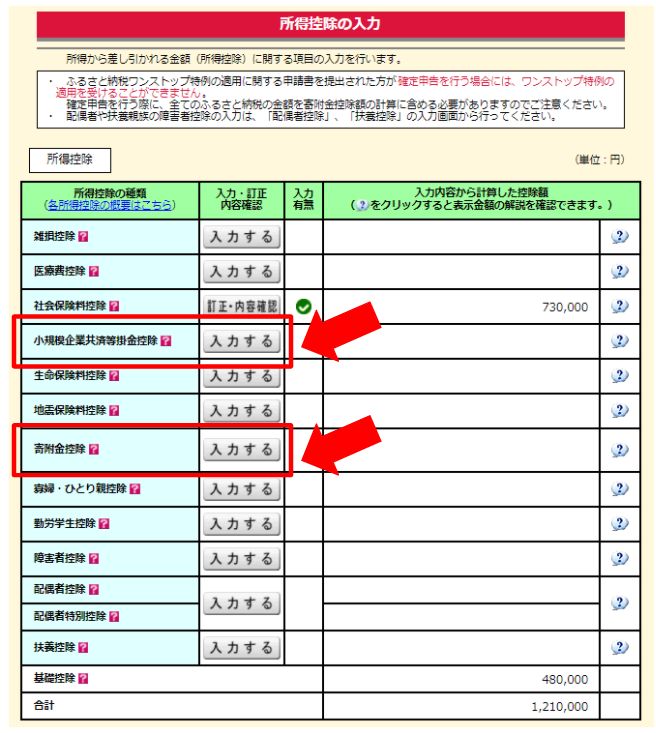

次に、所得控除の入力を行います。

ここは一番最初に給与所得の箇所で入力した社会保険料、生命保険料などの他に適用できるものがあれば入力していきます。

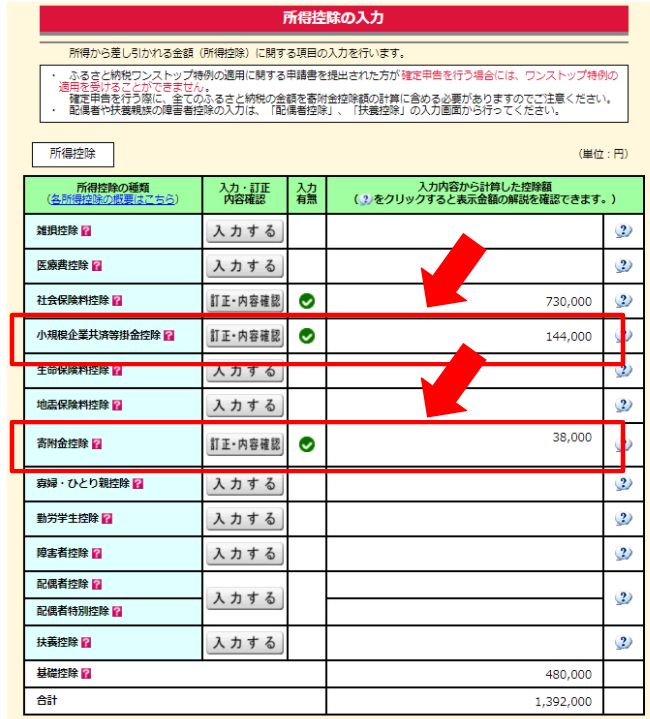

今回のモデルケースの場合は iDeCo と ふるさと納税をやっているため、下図の赤枠の部分から控除を入力していきます。

ふるさと納税でワンストップ特例制度を活用して申し込んでいた場合は、この確定申告でも忘れずに入力しておきましょう。ワンストップ特例制度よりも確定申告の方が優先されるため、もし控除として入力を忘れた場合はふるさと納税の節税効果を受けることができなくなります。

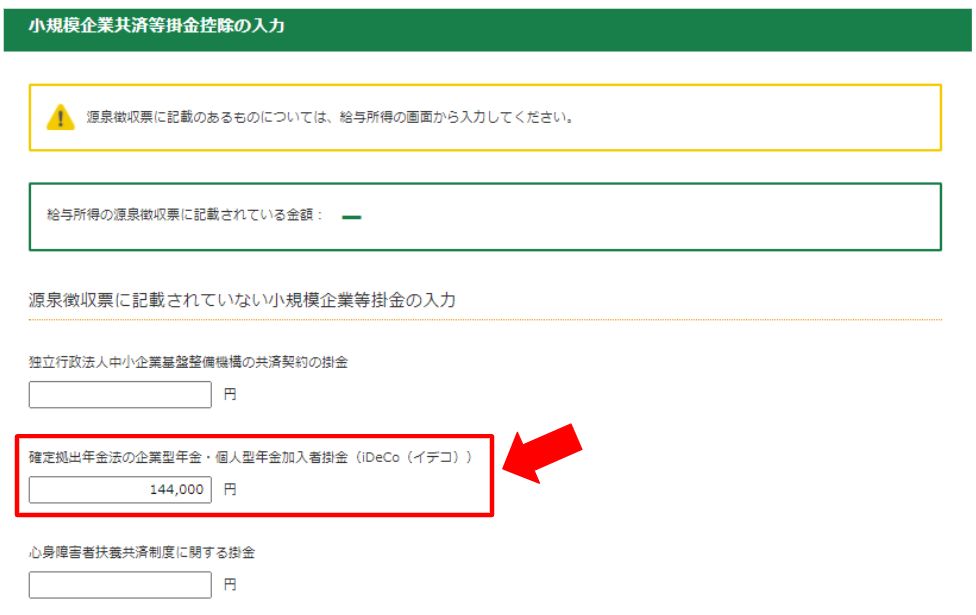

まず iDeCo は「小規模企業共済等掛金控除」の項を選択した先のページにある、中段の箇所に年間の総拠出金額を記入して、入力完了します。

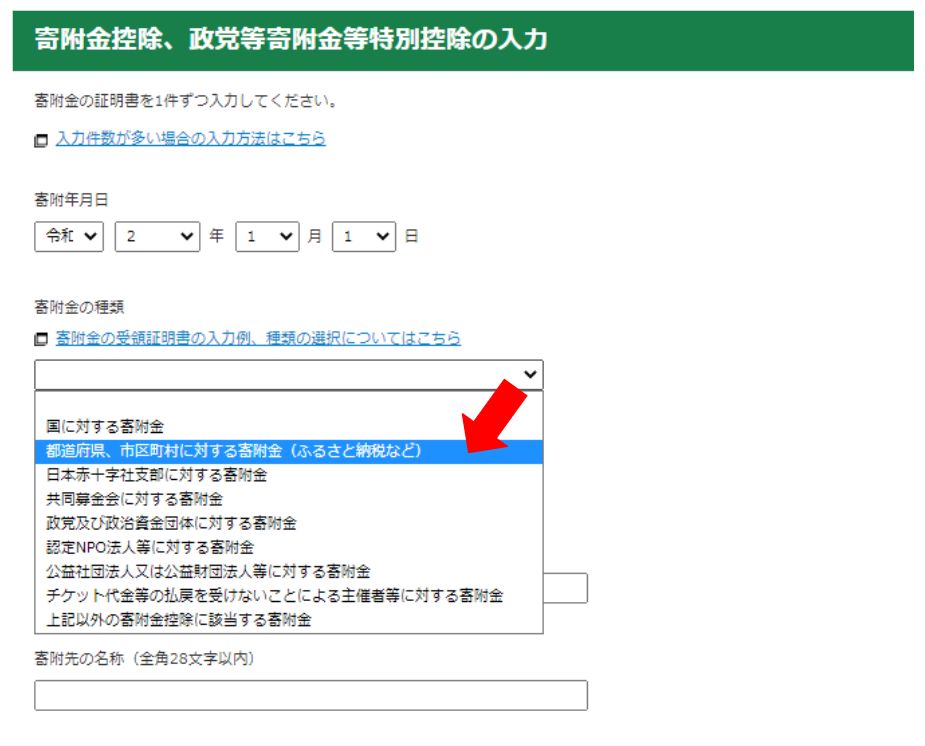

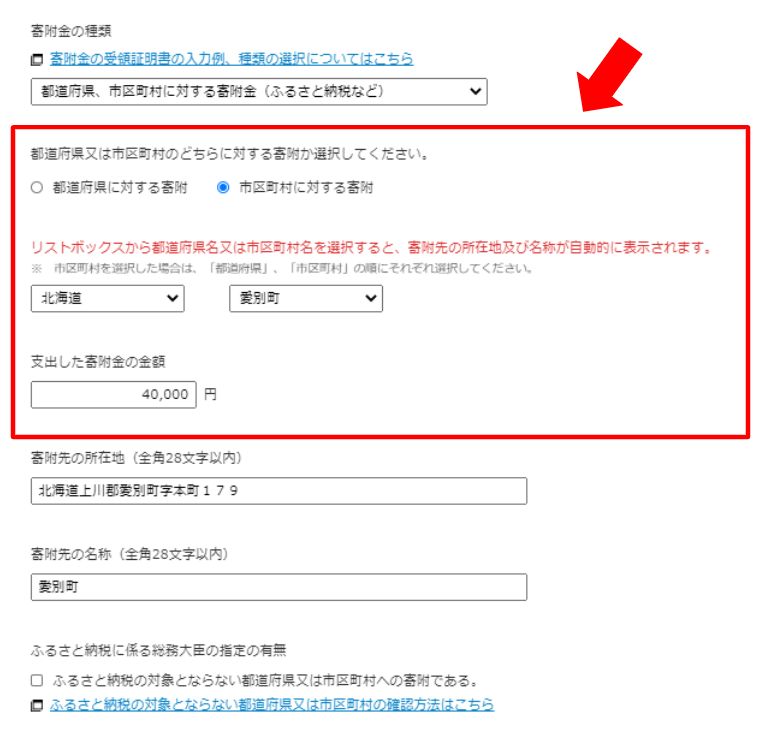

次に、ふるさと納税については「寄付金控除」の項を選択した先のページから、下図のように「寄付金の種類」をクリックし、上から2段目のふるさと納税を選択します。

その後は下図のように「市区町村に対する寄付」を選択し、手元の寄付金証明書を見ながら寄付先の自治体や金額を入力します。(複数自治体に寄付した場合は、寄付した自治体分を全て入力していきます。)

以上の入力を完了すると、ふるさと納税の寄付額に応じた所得控除が自動で入力されます。

内容に誤りが無い事を確認したら所得控除に関する入力は完了です。

⑤「外国税額控除」の適用の仕方

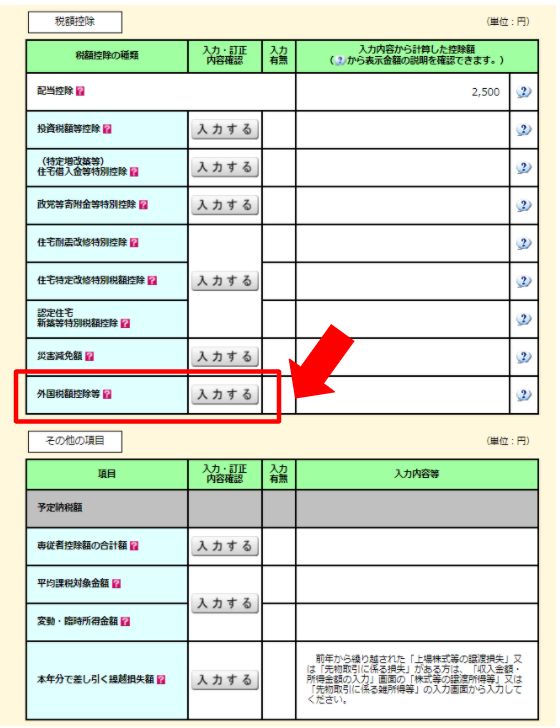

最後に、外国税額控除の入力を行います。

下図の赤枠の箇所から入力へ進みます。

飛んだページの先で、外国税額控除の入力を行います。

ページ上部の「外国税額控除の計算がお済みでない方」をクリックすると下図のようなフォームが出現するので、手元の「年間取引報告書」を基に国外株式等の配当金額と外国所得税の金額を入力していきます。

(下図は米国株の配当金 50,000円に対し米国の税率10%が掛かっている想定)

フォームの入力が完了したら、2. 調整国外所得の計算の項に、先に入力した国外株式等の配当金額と同じ額を記入しておきます。

以上の入力を終え、その他必要事項の入力を終えたら下図のように「外国税額控除」が適用されている事を確認して完了です。

国内株式の対する「配当控除」が適用されている事も、下図のようにこの画面で確認できます。

以上で、全ての確定申告の作業は完了です。

最後に、今回の確定申告を行う事で返ってくる金額が下図のように自動計算されて出てきます。

後は還付金を受け取る銀行口座等の入力を行い、PDFのフォーマットで自動で生成される確定申告書(書類8枚程度)の内容を確認して、マイナンバーカードを用いてそのままオンライン提出、もしくは印刷して郵送/持参をする事で全ての作業が終了となります。

【注意!】確定申告をしても得にならない可能性のある方

総合課税を選択して確定申告を行うという事は課税所得が増えるという事を意味しています。

従って、例えば課税所得が900万円以下なので配偶者控除を利用できていたが、配当金が課税所得に加わった事で配偶者控除が減ってしまいトータルで損するといったケースや、また誰かの扶養に入っていたが配当金の分だけ所得が増えて扶養控除の対象外になってしまいトータルで損する、というケースも個々人の状況によっては考えられます。

したがって、実際に確定申告を行う際には本当にトータルで得する事ができるのか、自身の状況を踏まえた上での判断が必要です。

住民税の確定申告をすれば、さらに減税

以上までが、『税務署』に提出する『所得税』に関する確定申告のやり方でした。

所得税の還付金が得られて嬉しいところですが、ここから更に、『市役所』で『住民税』の確定申告をする事で更に税率を安くする事ができます。

通常は、所得税の確定申告で選んだ課税方式(今回のケースは総合課税制度)が、住民税にも自動的に当てはまるようになっています。

配当金に掛かる住民税の税率は、冒頭で下表を用いて説明した通り、総合課税の場合は 10%-2.8%=7.2% となっています。(課税所得が 1,000万円未満の場合)

住民税の方では確定申告をせず申告不要制度を使えば 5% だったので、総合課税にて確定申告をした事で住民税の税率は実は上がってしまっていました😪

しかし、2017年の税制改正により、所得税の課税方式と住民税の課税方式は別々に設定できるようになっています。

従って、住民税に関しては『申告不要』を選択する事を市役所に書類で提出する事で、配当金に掛かる税率が元通りの 5% として扱われる事になり、7.2% – 5% = 2.2%分を更に節税できることになります。

どうすれば『申告不要』を選択する事を市役所に申告できるのかについては自治体により様々なのでここでは解説できませんが、お住まいの市役所へ問い合わせてみれば教えてくれると思います。

(大抵の場合、「自分が住んでいる自治体名」 + 「申告不要」で Google へ聞けばやり方が出てくると思いますので、調べて上で市役所へ聞いてみる事をお勧めします)

2022年分の確定申告からは、『所得税』の入力完了したあとで『住民税』の申告不要も e-Tax 上で選択できるようになり、より簡単になりました。(ただし、下記の税制改正大綱の変更が適用されるまでの間のみと思われます。)

2021年12月追記

2021年に発表された税制改正大綱によると、2024年の確定申告分からは配当金に関する所得税と住民税の課税方式を強制的に一致させる事が決まりました。従って、上記の住民税で『申告不要』を選択して配当金に掛かる税率を 5%のままに抑える方法は 2024年以降は出来なくなりました。

詳細は以下参照ください。

おわり

以上、今回は長い記事になってしまいましたが、最後までお付き合い頂きありがとうございました😌

無駄な税金を払わずに、良い投資ライフが送れる手助けになっていましたら幸いです。

それでは、また〜👋

本記事は管理人の税知識に基づいて作成しておりますが、理解が誤っている可能性もあります。最終的に節税が可能かどうかは個人毎の状況に左右されますので、正確な解釈や判断についてはご住まいの地域の税務署・市役所へお問い合わせの上、皆様ご自身でご判断をお願いいたします。