決算書の読み解き方⑬【EBITDA】

今回は、企業の収益を見る上で役に立つ EBITDA という概念と、PBR 及び PER と並んで株価の割高/割安水準を計るのに役立つ EV/EBITDA という指標について書いてみたいと思います。

EBITDA

EBITDA とは、Earnings Before Interest, Taxes, Depreciation, Amortization の頭文字をとったものになります。

いきなり難解な英語が出てくるので面食らいそうになりますが、それぞれの英単語は以下を表しています。

Interest : 金利、Taxes : 税金、Depreciation : 減価償却費、Amortization : 無形資産の償却費

Earnings は収益を意味しているので、Earnings before ~ という事は金利/税金/減価償却費/無形資産の償却費の4種類を差し引く前の収益という事になりますね。

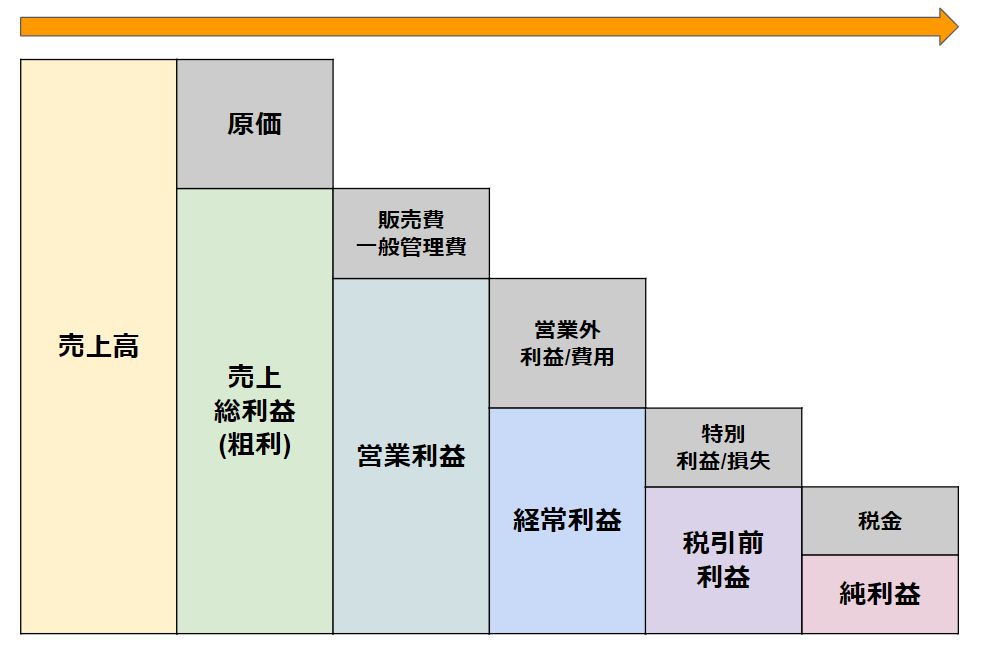

ここで損益計算書(P/L)の事を思い出してみると、EBITDA に最も立ち位置が近い収益は"営業利益"という事になります。

それでは、営業利益と EBITDA の違いは何なのでしょうか。

違いは、営業利益は"減価償却費"と"無形資産の償却費" が差し引かれた後の利益である一方、EBITDA は"減価償却費"および"無形資産の償却費"を差し引く前の利益であるという点です。

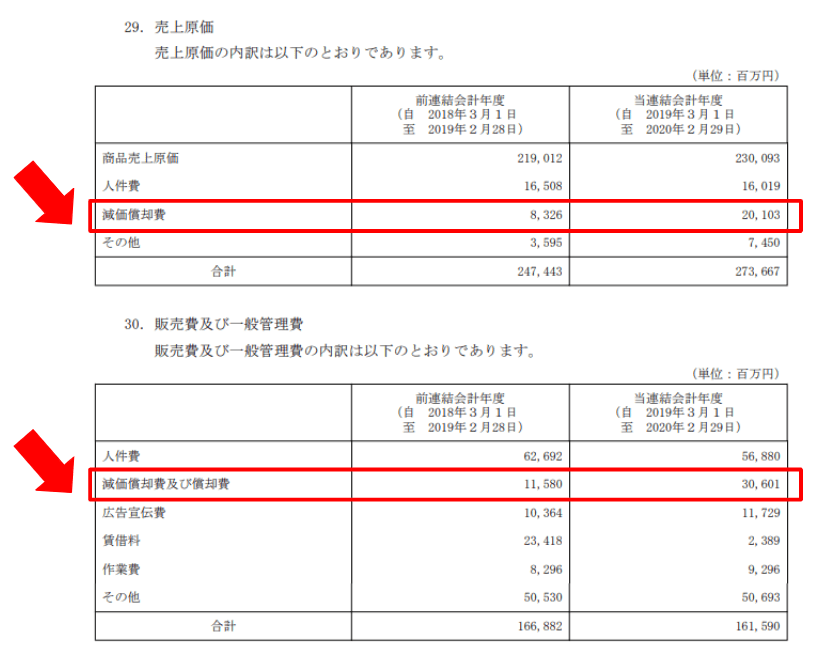

減価償却費というのは決算書の読み解き方⑤【損益計算書】で書いた通り、企業が持つ建物/機械/車などの高価な資産の一部を「費用」として複数年に渡って計上していく会計上の処理の事で、通常は “原価" と “販売費および一般管理費" の項目の中に溶け込んでいます。

従って、"営業利益" に “減価償却費"と"無形資産の償却費"の金額を足してやれば EBITDA を求める事が出来ます。(簡単!)

この EBITDA は、国が定めた税率の違いだったり、会計基準によって異なる減価償却費の考え方の違いなどの影響を除外する事が出来るため、公平な視点で企業の利益を測るのに役立つ概念と言えますね。

EBITDA = 営業利益 + 減価償却費 + 無形資産の償却費

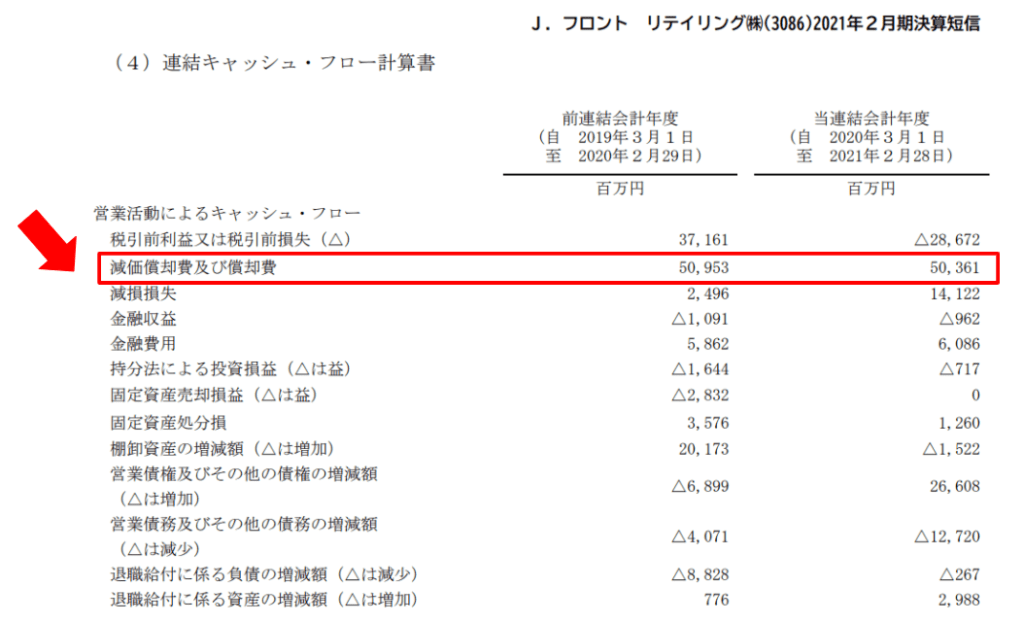

“減価償却費"および"無形資産の償却費"の金額は、キャッシュフロー計算書内の「営業活動によるキャッシュフロー」の冒頭に記載してあります。

実例として「大丸」や「PARCO」といった大型の商業施設を運営している Jフロントリテイリングのキャッシュフロー計算書を見てみると、上から2番目の項に"減価償却費及び償却費"の記載を見つける事ができます。

(この場合、"減価償却費"と"無形資産の償却費"は一緒の項にまとめて計上されていると思われます。)

参考までに、2020年4Q の「減価償却費及び償却費」の内訳は以下のように記載されており、売上原価と、販売費及び一般管理費の項に溶け込む形で、損益計算書(P/L)の中に計上されている事が分かりますね。

EV (Enterprise Value) 企業価格

次の EV(Enterprise Value) とは、その名の通り企業価値に値段をつけて表わそうとしたもの(企業価格)となります。

企業価格の算出の仕方はファイナンス関係の本やサイトを見ると色々あるようですが、ここでは上場企業を対象とする際に用いられる以下の考え方とします。

まず第一に企業の時価総額。これは、株価がその企業に対する市場の評価である、と考えれば直感的に分かりやすいですね。

次に企業が抱えている有利子負債の総額。これは、銀行等から融資を受ける際にはその企業の(銀行等からの)信用が必要なので、有利子負債の総額はその企業の信用力がお金になったもの、という風に考えれば納得できますね。

従って、EV とは上記の2つを合計した金額として計算することができます。

EV = 時価総額 + 有利子負債

なお、EV = 時価総額 + 有利子負債 – 現金及び現金同等物 で計算する場合もあり。

なお、本やサイトによっては企業の手元にある “現金及び現金同等物" は企業価値とは関係無いため差し引いて考える、としている場合もありますね。

株式投資をする側の観点から考えると、株主は将来的に利益を生み出す事業に対して投資したいのであって、企業の預金口座に置いてある現金に投資したい訳では無いので、"現金及び現金同等物" は差し引くという考え方の方が個人的にはしっくりきます。

基本的にはファイナンスの教科書では EV (Enterprise Value) は ”企業価値” と表現されていますが、計算式に時価総額(株価x株式数)の要素が入っているため、正確には “価値" では無く “価格" を表しているとの理解して、本記事では EV を ”企業価格” と表現しています。

EV/EBITDA 倍率

上記で求めてきた EV を EBITDA で割ると、企業価格分の金額を稼ぐのに何年掛かるのか、という評価尺度として用いる事ができます。

専門用語では、EBITDA マルチプル と呼びます。

EBITDA マルチプル = EV / EBITDA

この指標によく似た評価尺度に、1株当たりの純利益(EPS)を稼ぐのに何年掛かるのかを表す PER がありますね。(参考:PER(株価収益率)って一体何者?【金利 & 成長率との関係性】)

それでは PER と EV/EBITDA の違いはなんなのでしょうか。

違いは、PER は損益計算書(P/L)上で一番最後に出てくる純利益をベースとした指標であるのに対して、EV/EBITDA は純粋な収益を意味する EBITDA をベースにしているため、利息支払の影響や、本業以外の収益or損失、会計基準や税率の違い等の影響を排除した上での純粋な企業の収益力と、企業価格が見合っているかの評価が可能な点です。

したがって、企業の純粋な収益力ベースに株価を評価したい場合や、異なる国の企業間で株価の評価をしたい場合に役に立つ指標と言えますね。

PBR, PER, EV/EBITDA の整理

さて、今までに出てきた3種類の株価評価尺度をまとめると以下の通りとなります。

PBR:1株当たりの純資産(BPS)と株価を直接比べる評価尺度。

特徴:企業の貸借対照表(B/S)に記載されている純資産額に対して、市場で何倍の価格が付けられているのかを表す。

例:BPS=1000円、PBR=1.5倍、株価=1500円ならば、貸借対照表(B/S)に記載の純資産額に対して市場では1.5倍の価格で取引されている事を示す。

PER:1株当たりの純利益(EPS)と株価を直接比べる評価尺度。

特徴:株を買って投資したとして、その投資資金を純利益として回収するのに何年掛かるかを表す。

例:EPS=100円、PER=15倍、株価=1500円ならば、投資資本を純利益として回収するのに15年掛かるという事を意味する。

EV/EBITDA:企業の純粋な収益(EBITDA)と企業価格を比べる評価尺度。

特徴:市場(+銀行)が評価している企業価格分を稼ぐのに、EBITDAベースで何年掛かるかを表す。

例:EBITDA=1億円、EV=8億円、EV/EBITDA=8倍ならば、企業価格分のお金を収益で回収するのに8年掛かるという事を意味する。

ここで改めて並べてみると、EV/EBITDA は特に、その企業を買収するという視点に立って見た場合の評価尺度である事がよく分かりますね。

「企業買収なんてちょっと株やってるだけの一般庶民には関係無いよ」と思ってしまいそうですが、株式を買うという事は企業の一部を買収するという事を意味していますので、PBR、PER と一緒にたまには意識して見ておきたい指標ですね。

まとめ

今回は、株価評価尺度としても使える EV/EBITDA について説明してみました。

以下、今回の指標のまとめです。

EBITDA = 営業利益 + 減価償却費 + 無形資産の償却費

EV = 時価総額 + 有利子負債

(もしくは EV = 時価総額 + 有利子負債 – 現金及び現金同等物)

EBITDA マルチプル = EV / EBITDA

以上、記事を読んで頂いた方の参考になれば幸いです😊

それでは、また〜👋