GPIFは長期投資スタイルのお手本?【2019年度報告書】

今月始めにGPIFの2019年度の報告書が発表されました。それを見ていた所、サラリーマンの将来の資産形成においても参考となると感じたので、今回はそれについて書いてみます。

GPIFとは?

GPIFとは Government Pension Investment Fund の略で、日本語だと「年金積立金管理運用独立行政法人」と言います。舌を噛みそうな長い名前ですね。

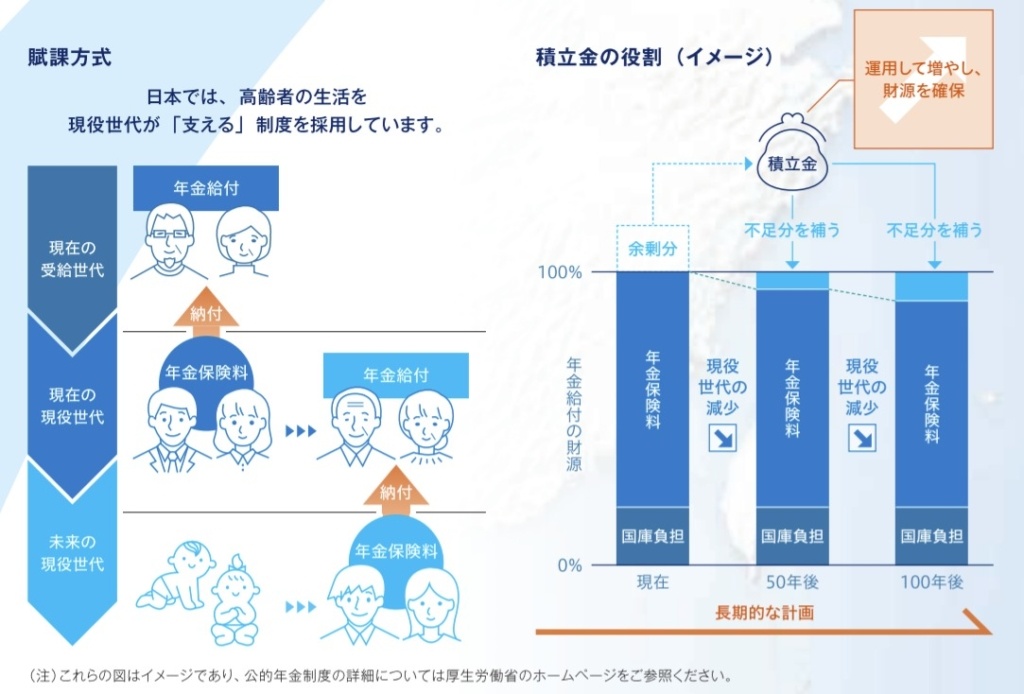

その名の通り私達の国民年金を運用する機関なのですが、そもそも私のような現役世代が毎月支払っている年金保険料(高い)は以下図のように現在年金を受給している高齢者へと支払われています。(賦課(ふか)方式)

現時点ではまだ、日本の現役世代が収める年金保険料は高齢者へ配布される必要金額を上回っている状態なので、納めた保険料の“余り”を積立金として少子高齢化によって将来確実に訪れるであろう年金財源不足に対して備えています。

この積立金をただ貯金して寝かせておくだけでは無く、私達の将来のために運用して増やしてくれているのがGPIFという組織となります。

GPIFの積立金はいつから使われる?

前述の通り、現在のところは年金の納付金は足りている状態なので積立金の出番は無い状態です。

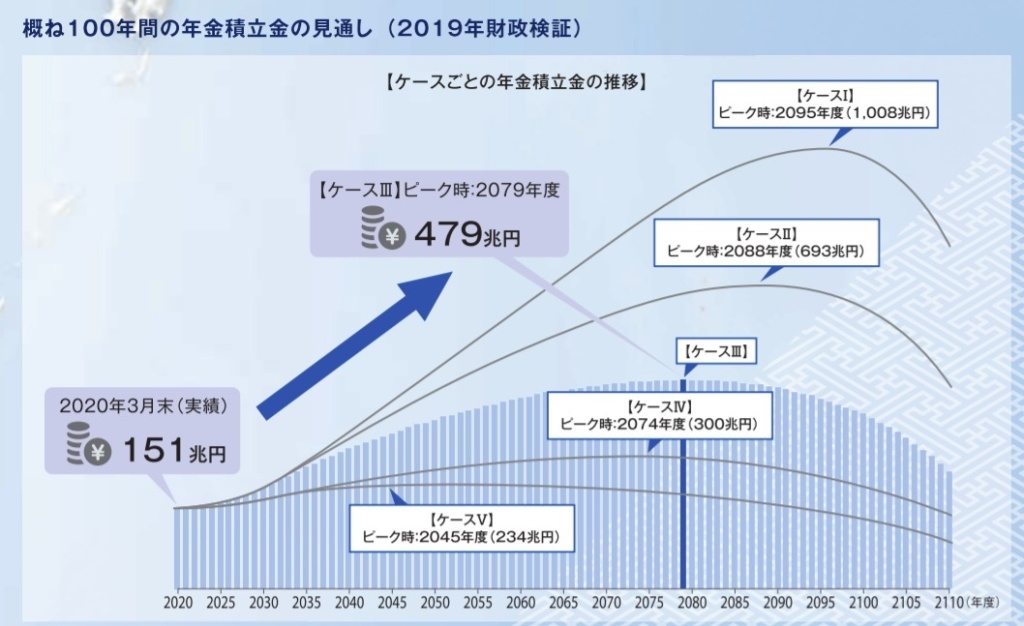

この積立金がいつから使われるかについては、以下図のように複数の将来の経済予測を基に見通しを立てていて、一番良い予測(ケースI)と一番悪い予測(ケースV)の中間の場合(ケースIII)の時で今から60年後の 2080年頃に積立金のピークとなり、その後不足する年金の支払いのために資産を取り崩していく想定となっています。

どのくらいの運用成績を出しているのか?

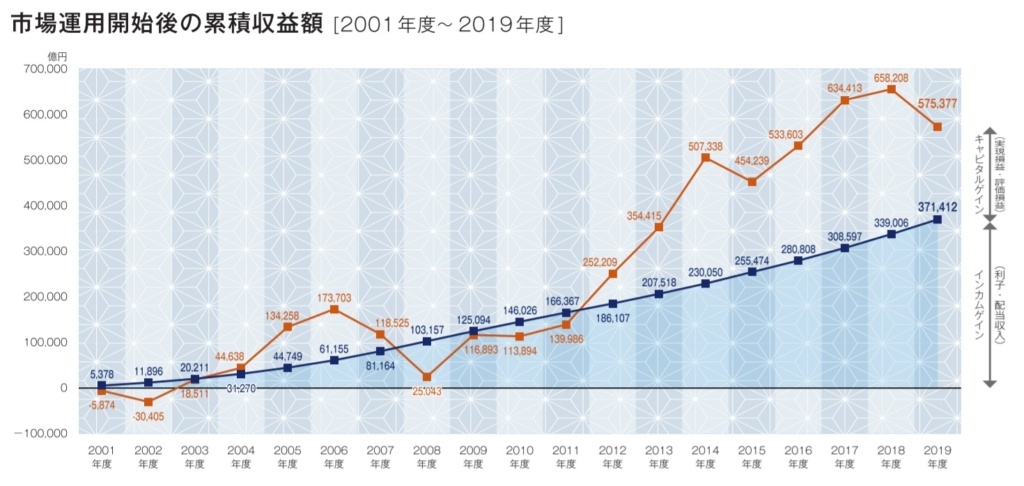

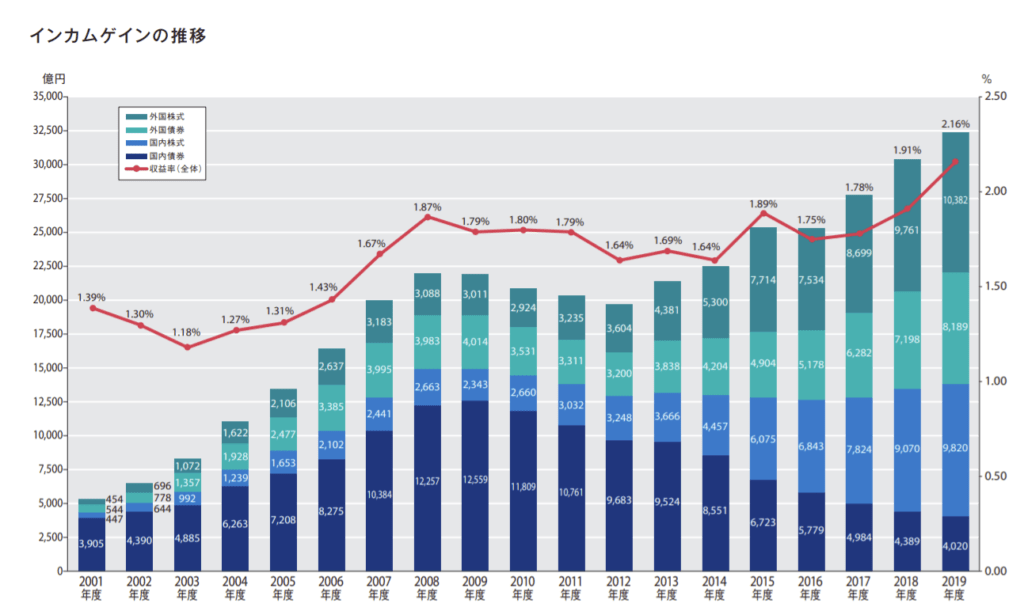

GPIFは現在151兆円(!)という超巨大な資産を運用しており、2001年から現在までで57.5兆円もの運用成績を出しています。その内の60%は株の配当や債権の利子収入によるものなので、手堅い運用で着実に資産形成をしている事が分かります。

(余談ですが、その余りに大きな資産額のため市場への影響力が大きいため、GPIFが購入や売買をすると大きな身体を持つクジラに例えて「市場のクジラ🐳が動いた」と表現するそうです。)

最近はコロナショックでさすがに8兆円の損失が前年比で出ていますが、それでも全体資産の5.2%程度に留まっています。コロナショックで3月末の株価が約30%急落した事を踏まえると、損失を相当抑えた優秀な運用成績を出している事が分かります。

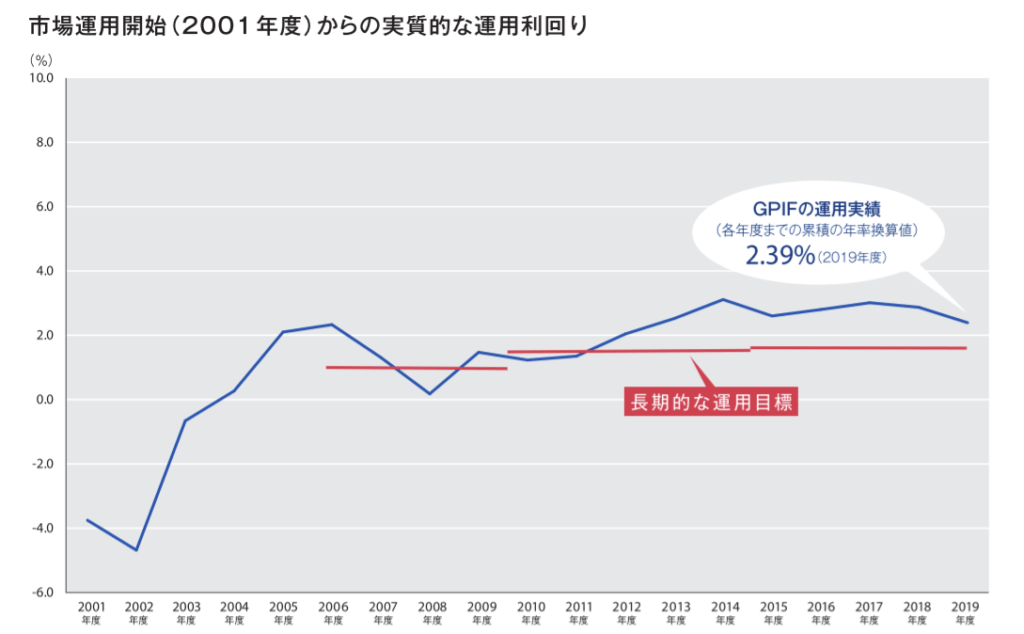

運用利回りは現時点で2.39%となっておりやや控えめという感じですが、設定目標の利回り1.7% (赤のライン)を上回っており、手堅く成績を出している事が分かります。

GPIFの種類別ポートフォリオ

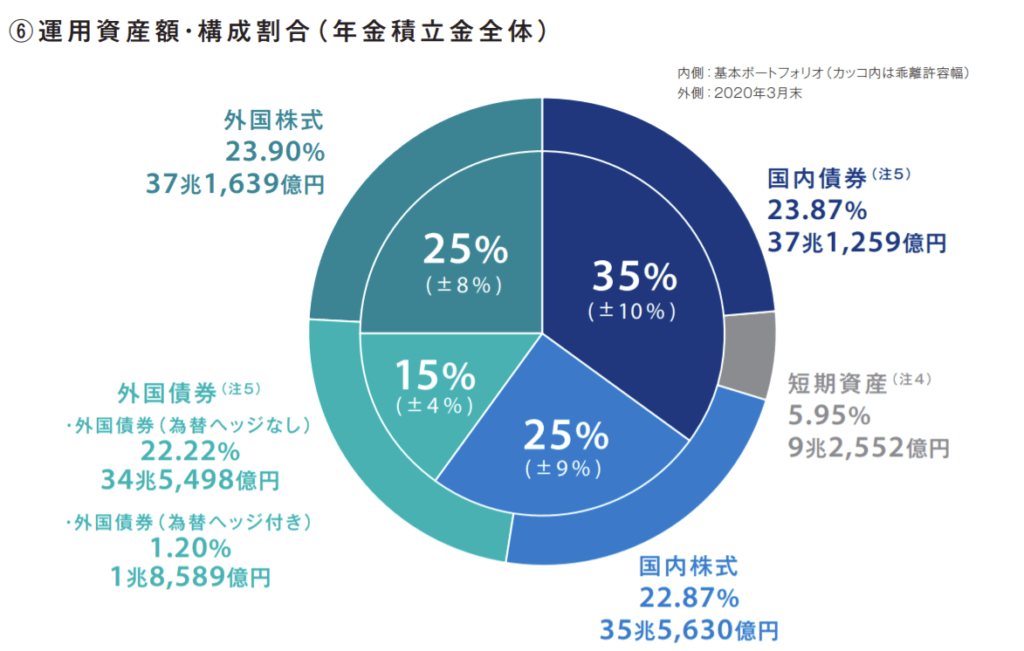

以上のように長期的な資産形成に成功しているGPIFですが、現在の資産種類別のポートフォリオの中身は以下のように外国と日本の株式および債権(計4種)をメインに構成されています。

現在のところは国内債券が35%で最も大きい比率となっていますが、今年度からは利回りの低い国内債券の比率を縮小し、替わりに外国債券を25%まで引き上げて全ての資産が均等に25%とする方針が示されています。

以下には上記4種類の資産からの利子&配当収入の推移が示されています。2012年頃から株式からの比率が大きくなっていますが、株式の比率を上げ始めた2014年頃から配当収入の割合が大きく上がっているのが分かります。

日本も海外(特に米国)も2014年前後から企業業績が上がり配当も増えていく傾向にあったため、タイミング良く株式の比率を増やした事で世界全体の好調な波に乗れていた事が推察されます。

| 資産構成割合(方針) | 国内債券 | 国内株式 | 外国債券 | 外国株式 | 短期資産 |

| 2006年〜2009年 | 67% | 11% | 8% | 9% | 5% |

| 2010年〜2014年 | 60% | 12% | 11% | 12% | 5% |

| 2014年〜2019年 | 35% | 25% | 15% | 25% | – |

| 2020年〜 | 25% | 25% | 25% | 25% | – |

分散投資の重要性

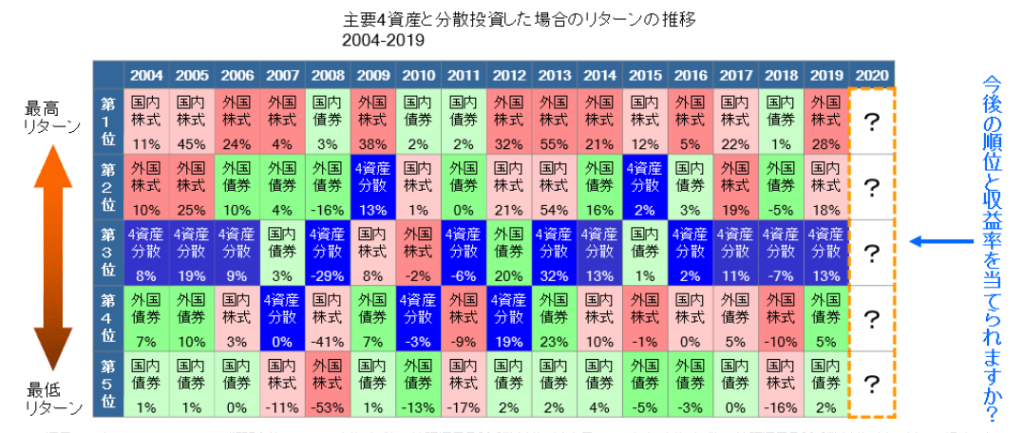

株式が好調だったのならば株式の比率をもっと増やせば良いのでは?と素人的には思ってしまうのですが、以下の表が示しているように、最高のリターンをもたらす投資先は年々移り変わっていて予測するのは困難です。

そこで、GPIFのように国内/外国株式および国内/外国債券にの4種類に分散投資していると、最高のリターンを得る事はできないですが、最低なリターンとなる事もなく、高確率で平均点の成績を取り続けることが可能になります。

GPIFはそれこそ100年近い運用期間も想定しているため、長期投資において基本であり重要な考えとなる分散投資の手法を今後もしっかりやっていくという事ですね。

GPIFの手法はサラリーマンの資産形成の参考にもなる

以上の通り、私達の将来の年金財源はGPIFで堅実に運用してくれているので、巷で言われているような年金支払いが取り止めになってような事態は、少なくとも2100年くらいまでは起こらないんじゃないかと私は考えています。

一方で、将来はインフラが進み物価が高くなっていくとやはり年金受給だけでは生活に不十分となる可能性も十分ありますので、年金に100%依存するつもりではなく個人でも資産形成が必要だと改めて思いました。

その上で、GPIFの堅実な分散投資の手法などは、自分で長期投資を行う際に大いに参考になるのではないでしょうか。

それではまた〜