決算書の読み解き方④【貸借対照表】

今回も決算書の貸借対照表の読み解き方を解説します。前回記事の続きとなっていますので、まだ読まれていない方はそちらを先に参照頂けると、より理解しやすい💡と思います。

貸借対照表から読み解けるもの ~続き~

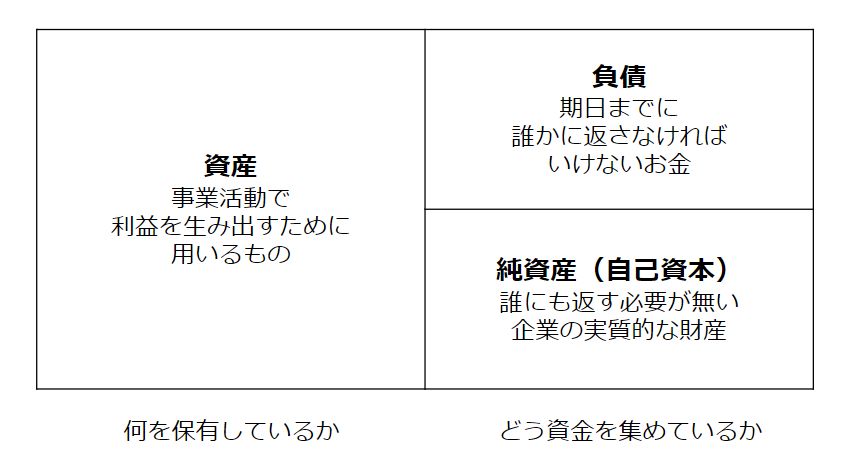

復習のために以下に貸借対照表をもう一度載せています。

左欄の「資産」は企業が持っていて利益を生み出すために使用していくもの、一方、右欄の「負債」と「純資産(自己資本)」はどのように資金を調達したのかを表しており、左欄の「資産」の合計額=右欄の「負債+純資産」の合計額という関係が必ず成り立つようになっているという話でしたね。

今回は、上の貸借対照表の中身をもう少し分類分けして見てみることにします。

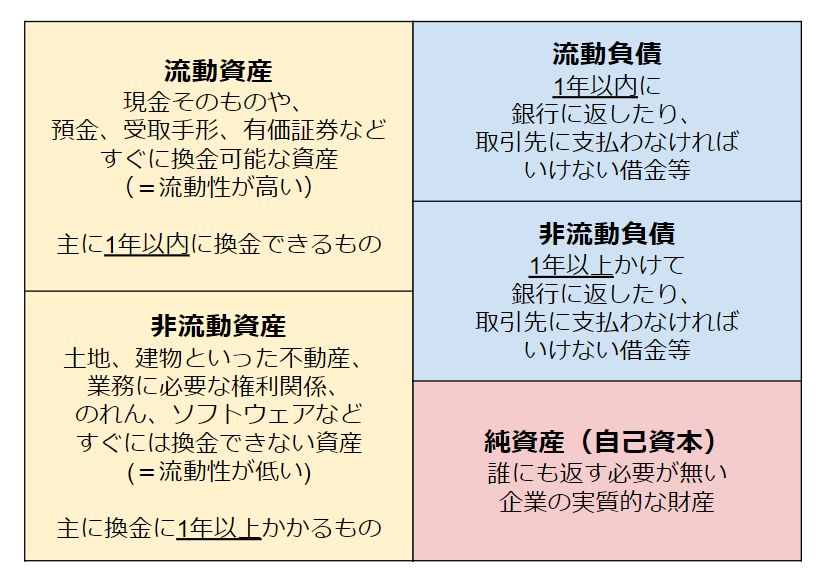

貸借対照表の「資産」と「負債」は“1年以内"か“1年以上"というキーワードで以下図のようにそれぞれ2分割することができます。

それぞれ説明すると、「資産」は以下の2つに分類する事ができます。

流動資産 =1年以内にすぐ換金できると考えられるもの(現金/預金/売掛金/未収金/受取手形/棚卸資産/有価証券 etc.)

非流動資産 = 換金に1年以上の時間がかかると考えられるもの(土地/建物/権利/のれん/ソフトウェア etc.)

また、「負債」も以下の2つに分類する事ができます。

流動負債 = 1年以内に支払期限が来る借金 (短期借入金/社債/買掛金/未払金/支払手形 etc.)

非流動負債 = 1年以上後に支払期限が来る借金 (長期借入金/社債 etc.)

・非流動資産および非流動負債は、「固定資産」「固定負債」と表現される事もあります。

・また非流動資産(固定資産)は、土地や建物といった「有形固定資産」と、権利関係やのれんなどの「無形固定資産」に更に細分化する事もできます。

通常、決算書にはこれらが既に分類された状態で貸借対照表に記載されているのが普通なので、自分で分類をする必要はありません。

今回も例として2019年末の資生堂の決算書を取り上げてみると、それぞれ以下のようになっています。

- 流動資産 : 532,623 M¥

- 非流動資産 : 686,172 M¥ (資産総額 : 1,218,795 M¥)

- 流動負債 : 464,273 M¥

- 非流動負債 : 700,938 M¥

- 純資産 : 517,857 M¥ (負債総額 + 純資産 :1,218,795 M¥)

上記の情報からは、次の指標を読み解くことができます。

流動比率

流動比率とは、1年の間に換金して支払える資金(流動資産)の割合が、1年以内に支払わなければならない借金(流動負債)に対してどの程度あるのかを表す指標となります。

この値が100%を超えているならば1年以内に求められる借金を問題無く返す体力がある😃という事になるので、経営面で安全性が高いと見ることができます。

流動比率 = 流動資産 / 流動負債

例として挙げた資生堂の場合、流動資産 532,623 M¥ / 流動負債 464,273 M¥ = 1.14 → 114% なので当面の操業にまず問題は無いという事になります。

固定比率

固定比率とは、土地や建物などの非流動資産に対してどの程度の自己資本で担保できているのかを示す指標となります。

自己資本だけで土地や建物を取得しているならば固定比率は 100% を下回る値になりますが、反対にこれが100%を超えている場合は借金で賄うことで自己資本以上の金額の土地や建物を持っているという意味合いになるので、この指標は低いほうが安全性が高い😉と見ることができます。

固定比率 = 非流動資産 / 自己資本

しかしながら、企業は成長するために借金をして事業拡大&業績成長させていくのが常なので、100%を超えているからといって必ずしも悪いという訳ではありません。(借金が悪😈なのは家計に関する話の時だけですね)

財務状態が健全で業績堅調な企業でも、多額な設備投資が必要な企業(NTT等の情報通信業や、不動産等を取り扱う業種の企業)では固定比率は100%を大きく超えるケースはあるので、業種によっては本指標はあまり重く捉える必要は無いと考えます。

資生堂の場合は、非流動資産 686,172 M¥ / 自己資本 496,438 M¥ (= 504,092 M¥ – 7,654 M¥ で計算) = 1.38 → 138% となっており、多少自己資本を超過してはいますが資生堂は商品を製造するための土地や工場、商標権といった資産により非流動資産の総額が資産総額の半分以上になっている事から、138%くらいなら十分許容範囲内にあると考えます。

固定長期適合率

固定長期適合率とは、先程の固定比率の分母の箇所に非流動負債を足し合わせたものになります。

非流動負債は1年以上先に支払い期限が来る借金の事だったので、この指標は安定した自己資本と、差し迫って返済する必要の無い安定した財源(借金)でどれだけ土地や建物などの非流動資産を賄えているか🤔という事を表しています。

固定長期適合率 = 非流動資産 / (自己資本+非流動負債)

この指標は先程の固定比率をもっと甘めに評価した指標とも捉える事ができるので、逆に言えばこの指標が100%を超えている状態だと長期間における経営に問題が生じる可能性が高いことを意味しています。

例として挙げる資生堂の場合だと非流動負債 236,665 M¥ なので、非流動資産 686,172 M¥ / (自己資本 496,438 M¥ + 非流動負債 236,665 M¥) = 0.935 → 93.5% なので、長期の経営において特に心配は無いと見ることができます。

まとめ

以上、今回も貸借対照表から読み取れる指標について紹介してみました。

気になる企業があれば、決算書から前回記事と今回記事で紹介した指標を導き出してみると、その企業が現在どういう経営状態にあるのか分かるようになってくるので、試しに計算してみると面白いですよ!

以下、今回の指標のまとめです。

流動比率 = 流動資産 / 流動負債

固定比率 = 非流動資産 / 自己資本

固定長期適合率 = 非流動資産 / (自己資本+非流動負債)

次回は損益計算書の方を説明に移りたいと思います。

以上、記事を読んでくださった方の参考になれば幸いです☀️

それでは、また~。