投資における分散の重要性について

今回は主に長期間の株式投資において、とても重要な考えとなる“分散”について書いてみたいと思います。

資産形成のために株式投資を行う場合、想定する投資期間は10年〜20年超とかなり長期間となります。

一方、株価は10年〜15年くらいの感覚で大きな下落を繰り返す傾向があるため、投資期間中にはほぼ必ず下落を経験するもの😥と考えておく必要があります。

そこで大切になるのが、投資先を一箇所に集中させずに各所に分散させずに各所に分散させてリスクを下げるという考え方となります。

以下、様々な分散のやり方についてまとめてみます。

私個人の具体的な分散の考え方についても書いてみたので、参考になれば幸いです。

①種類の分散について

種類の分散とは、投資資金を100%株式へ投資する事はせず、債券/不動産(REIT)/金などのような商品へある程度配分しておく事を意味します。

例えば一般的には債券と株式は逆相関、つまり株価が下がっている時は債券価格は上がる傾向にある事が過去の値動きから予想できるため、投資資金を株式50% + 債券50%のように配分しておけば株価が大きく下落したとしても債券が値上がりするため、トータルで見れば資産の減少を抑える事ができます。

また債券は株式と比べて値段の上下もマイルドなので、この点でも債券を資産に組み入れておくと株価の乱高下の影響を抑えた資産作りが可能です。

デメリットとしては、債券はリスクが低い代わりにリターンも低いため、株式100%と比べると資産全体でのリターンが減ってしまう点があります。

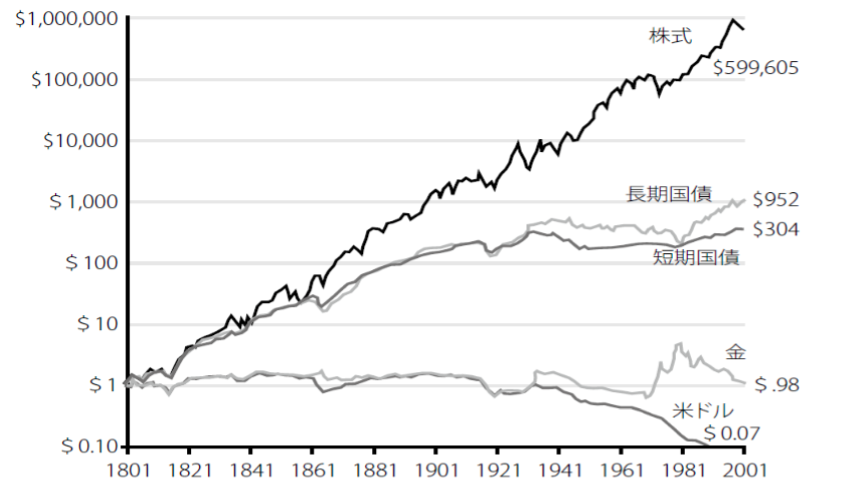

他には、なかなか素人が手を出しづらい不動産に対して株式と同じ感覚で投資できるREIT(リート)や、下図のように200年間に渡って価値(≠価格)がほとんど変わっておらずインフレに強い金(ゴールド)などを資産に組み入れる事で、より暴落に強い資産形成をしていく事が可能となります。

債券をどの程度資産に組み入れるかは個人の好みや状況によるところが大きいですが、私個人は30代前半という年齢、単身世帯という事を考慮して大きめにリスクをとり株式80%, 債券15%, その他 5%くらいを目安としています。

ただし、今後5年、10年と年を経るにつれて自身の状況が変わり、とれるリスクも小さくなっていくと考えるため、徐々に株式の比率を50%程度に減らし、代わりに債券の比率を増やしていくつもりです。

②地域の分散について

地域の分散とは、投資先を日本の株式のみ、もしくは米国の株式のみにして全力投球するのではなく日本/米国/新興国などのように分散して投資する事を意味します。

例えば日本の株式100%のみとしてしまうと、日本は急激な少子高齢化やその他様々な要因によって(残念ながら)国際的な競争力が現在進行系で衰え続けているため、将来的に経済市場が縮小していく事が高い確率で予想されています。

20年後を見据えた投資を行う場合は、経済市場が小さくなっていく場所よりは米国のように先進国でありながら、今後も成長が見込める場所へ投資する方が有望と私は考えるため、米国株の比率を多め(リスク資産の50%以上)にしています。

ただし、私が日本で生活をする限りは日本円のお世話になり続けるため、海外企業への投資は常に為替リスクがつきまとう事、また現在の中国の台頭を見ても分かる通り将来に渡って米国が有望な投資先であり続けるかは誰にも分からないため、米国株以外に日本株にも投資をしています。(中国株へ投資するかは現在検討中)

③業種の分散について

業種の分散とは、株式投資において特定の1つの業種にのみ投資するのではなく、様々な業種へ分散させて投資する事を意味します。

株式投資の場合、例えば似たような事業をやっているA社とB社がある場合、この2社の業績変動は業界全体の景気の善し悪しによって似たような結果になる傾向があります。

株価が企業の業績によってある程度影響を受けていることを考えれば、特定の1業種にのみ投資するという事はその業界の景気の良し悪しがダイレクトに影響してしまう資産構成となってしまうため、投資先の業種はある程度分かれるようにしておいた方が賢明と考えます。

例えば今回のコロナショックの件を見ると、情報技術関連の銘柄はリモートワーク普及への期待から大きく値上がりした一方、空運や鉄道などの銘柄は3月に大きく値下がりして以降あまり株価は戻っておらず、また今後の業績が上向いていく予想も中々立てられない状態となっています。

どの業種が将来好景気になるのか分かっていれば業種の分散は必要ないかもしれませんが、何度も言うように将来の事は誰にも分からないため、このような状況を避けるためにも業種の分散は必要と考えます。

④時間の分散について

時間の分散とは、投資資金を1度に100%投資するのではなく、複数回に資金を分割して投資する事を意味します。

現物取引での株式投資でキャピタルゲイン(値差による利益)を得るには安い時に買って高い時に売る必要がありますし、配当金を狙った投資の場合でも購入価格が安ければ安いほど利回りがよくなるため、投資をする際には株価が企業価値に対して割安になっている時に買うのが理想となります。

しかし、“株価が安くなっている時に買う”というのは、いざ当事者となってみると「今は本当に割安なのだろうか?」とか、「これからもっと株価が安くなるのではないか?」という疑念が常につきまとうため、当事者の立場になった際に実行するのは想像以上に難しいものです。

こういう場合には投資資金を1度に投入するのではなく、例えば投資資金が50万円分あるならば 10万円 x 5 のように分割し、1週間や1ヶ月、数ヶ月〜といった間隔を開けて購入する事で結果的に『最安では無いけれど、割高でも無い価格』で株式を取得する事ができるようになります。

この手法はドルコスト平均法という定番の方法で、最大の利益を出すことは難しいかもしれませんが、大きく損失を出す事も避けられるため、私のように長期での資産形成が目的の場合に最適な方法と考えます。

まとめ

以上、株式投資による長期の資産形成を行う際に重要な分散の考え方についてまとめてみました。

長期投資の場合はリスクをコントロールして資産を減らさない事が何より大事とされますので、この記事が資産形成を考えている方の参考になれば幸いです。

それではまた〜。