インデックス・ファンドは資産形成の頼もしい味方

今回は、株式投資の資産形成における主役となるインデックス投資について解説したいと思います。

インデックス投資は積み立てNISAなどで長期間向き合っていく存在なので、しっかりと理解しておく事で納得感を持って投資先を選ぶことができるようになれると思います😄

“インデックス"とは

巷でよく聞くようになったインデックス投資ですが、そもそも“インデックス"とは何を指しているのでしょうか。

インデックスは日本語でいうと“指数"の意味ですが、この場合に指す指数とは「株式市場で取引されている株価の動きを指数化したもの(株価指数)」となります。

株価指数とは、有名なものでは以下があります。

「ダウ平均」や「日経平均」はニュースでも頻繁に聞く単語なので、耳馴染みのある方も多いと思います。

- ダウ平均株価

- NASDAQ 総合指数

- S&P500

- 日経平均株価

- 東証株価指数(TOPIX)

上記の株価指数は複数の個別株の株価をベースに算出されていますが、算出方法は指数によってそれぞれ異なっています。

| ダウ平均株価 | 別名「ダウ工業株30種平均」。 米国を代表する超大企業を30銘柄、多様な産業(工業だけでなくIT、金融も含む)からチョイスし、それらの株価を平均したもの。(実際の算出方法は調整あり) 構成銘柄30社は米国のS&P ダウ・ジョーンズ・インデックス社がチョイスしている。 |

| NASDAQ 総合指数 | 米国の証券市場「NASDAQ」に上場している3,000以上の全ての銘柄を、時価総額で加重平均したもの。 |

| S&P500 | 米国を代表する超大企業500銘柄を、時価総額で加重平均したもの。構成銘柄500社は米国のS&P ダウ・ジョーンズ・インデックス社がチョイスしている。 |

| 日経平均株価 | 日本の東証1部に上場している2,000以上の銘柄のうち、日本経済新聞社がチョイスした225銘柄の株価を平均したもの。(実際の算出方法は調整あり) |

| 東証株価指数(TOPIX) | 日本の東証1部に上場している2,000以上の全ての銘柄を、時価総額で加重平均したもの。 2022年の東証市場再編後は、2025年までに少しづつ「プライム」市場に上場の銘柄へ組み換え予定。 |

上記の通り、大別すると①株価そのものの平均値をとったものと、②時価総額で加重平均したものの2種類に大別されている事が分かります。

それぞれの特徴として、まず①の株価そのものの平均値をとるタイプの指数は、1株当たりの株価の金額が大きい銘柄(値がさ株)の値動きが指数に大きく影響するという事が挙げられます。

日経平均については、ファーストリテイリングの値動きが及ぼす影響が特に大きいことから「ユニクロ指数」と揶揄されたりもしていますね😅

ダウ平均株価の中の値がさ株 [上位順4社*]:

UNITED HEALTH、GOLDMAN SACHS、HOME DEPOT、MICROSOFT

日経平均株価の中の値がさ株 [上位順4社*]:

ファーストリテイリング、東京エレクトロン、ファナック、ダイキン

*2021年2月23日時点

一方、②の時価総額の加重平均をとるタイプの指数は、時価総額が大きい銘柄の値動きが指数に大きく影響するという特徴があります。

株式市場においては基本的に、時価総額が大きい企業 = その時代の市場からの評価価値が高い企業と考える事ができます。

したがって、株式市場全体の動向をより正確に表しているのは②の時価総額の加重平均をとるタイプの指数だと一般的に考えられてます。

S&P500の中の上位株 [上位順4社*]:

APPLE、MICROSOFT, AMAZON, ALPHABET(Google の親会社)

東証株価指数の中の上位株 [上位順4社*]:

トヨタ自動車、ソフトバンクグループ、ソニー、キーエンス

*2021年2月23日時点

インデックス投資とは

ようやっとインデックス投資の説明です。

インデックス投資とはずばり、上記で説明した“インデックス(指数)"に資産価値が連動するように資産運用しているファンド(インデックス・ファンド)へ投資すること、となります。

名前のまんま、ど直球で、何のひねりもありませんね😅

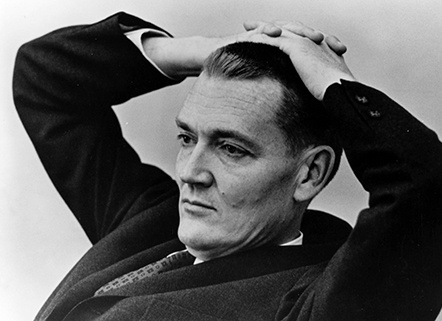

インデックス投資というアイデアは1970年代に考案されて以来、その理論的な"正しさ" や、実際の運用結果が優れているという点が評価され、現在に至るまで多くの方の支持を得てきた歴史があります。

ちなみに世界で最初に個人向けに販売されたインデックス・ファンドは、現在世界最大クラスの規模を誇る資産運用会社 Vanguard の創始者である ジョン. C. ボーグル氏によって始められた S&P500指数に連動するタイプのものでした。

Vanguard HPより引用。渋い中年イケメンですね。

以下はS&P500指数の1976年頃から現在までの推移ですが、途中に大きな下落を経験しながらも右肩上がりになっており、もし1976年にこの指数に連動するファンドへ投資していれば今頃は約40倍もの価格になっている事が分かりますね😄

以上のように優れた実績をS&P500指数が出している事を皮切りにして、インデックス投資というアプローチは年を経るごとにますます人気を集めています。

そこで今回は、主に長期での資産形成向きとされる、②の時価総額の加重平均タイプの指数に連動するインデックス投資の優れた点と、注意点について以下解説します。

インデックス投資の優れた点

時価総額の加重平均タイプの指数に連動するインデックス投資の優れた点は、以下の3点に集約されています。

- 株式市場全体の成長 (≒世の中の経済成長) による恩恵を余すことなく受けることができる

- 株式投資によって得られる “平均的な" リターンを得ることができる

- 個別株を選んで投資するよりも手軽で、なおかつリスクを減らすことができる

まず第一に、インデックス投資を行うことで株式市場全体の成長の恩恵を余すことなく受けることが出来るようになります。

世の中に対して高い価値を提供していける企業の株式は、市場から高い評価を受ける事で時価総額を伸ばしていくようになりますが、後発の企業は旧来の企業よりも更に高い付加価値を提供しようと努力し、それを実現させていく事で市場の評価を勝ち取り、旧来の企業をしのぐ時価総額へと成長していきます。

そしてこういった企業間の競争が日夜繰り広げられることで、株式市場全体の時価総額は経済の成長と共に伸びていくと考えられます。

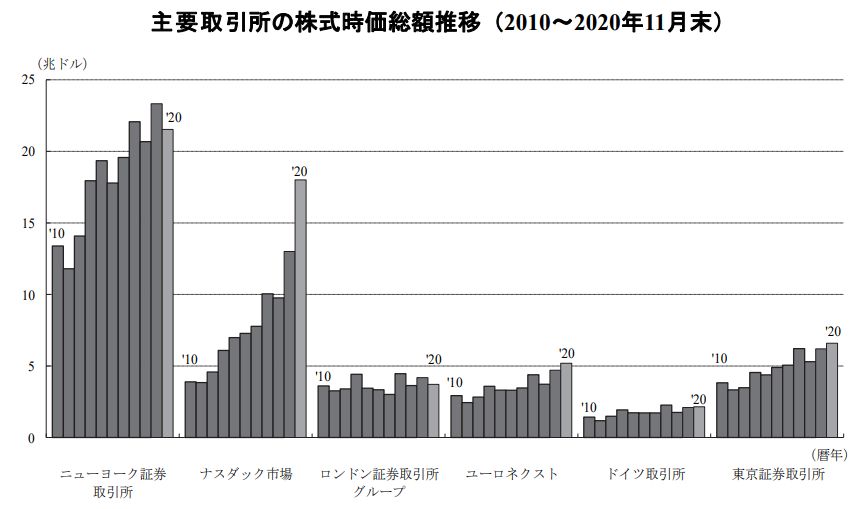

伸び率の差はあれど、時間と共に時価総額も成長している。

そして、株式市場全体の時価総額が過去よりも成長していくならば、時価総額に連動するタイプの指数も長期的に伸びていくと考えられるため、インデックス投資をする事で経済全体の成長にあやかれると言うわけです。

第二の優れた点として、インデックス投資は株式投資によって得られる平均的なリターンを得られる、という点が挙げられます。

株式投資の世界には多種多様な機関や個人が参加しており、長期での安定運用を目的とした機関/個人もいれば、短期で莫大な利益を得る事を目的に運用している機関/個人も存在します。

これらの参加者が様々な売買行動をした結果が日々の株価に反映されているわけですが、時価総額に連動するタイプの指数へ投資をするという事は、株式市場の多様な参加者が行った行動の全てを織り込む、という事を意味しています。

投資の世界には当然、各々が売買行動をした結果で儲けた人もいれば損した人も存在します。

そんな中で、インデックス投資という手法は"儲けた人"と"損した人"の全員の結果を織り込むという特性上、“株式投資という行為をする事で発生する平均的な利益(もしくは損失)"を得る事が可能になるのです。

「損失も出るなら意味ないじゃん」という声が聞こえそうですが、投資とは本質的に損失を生む可能性のあるものなので、こればかりはしょうがないですね😅

しかし、第一の優れた点の箇所で説明したように、株式市場が成長する限りは株式全体の時価総額も伸びていくと考えられるので、宝くじを買い漁るよりはかなり有利な賭けと言えるでしょう。

最後に第三の優れた点として、インデックス投資は個別株を選んで投資をするよりも手軽で、なおかつリスクを抑えることが出来るという点が挙げられます。

株式というのが企業の所有権である以上、その企業が倒産してしまえば、その企業の株式は何の価値も無いものへと変貌してしまうリスクを秘めています。

しかしながら、時価総額に連動するタイプの指数は基本的にどれも「時価総額が伸びている企業」が新たに出てくると指数に組み入れられ、逆に「時価総額が下がっている企業」の銘柄は指数から排除される仕組みになっています。

すなわち、時価総額に連動するタイプのインデックス・ファンドへ投資していれば時価総額が伸びている企業を自動的に取り入れて、逆に時価総額が下がっている企業は自動的に排除するように運用してくれるため、投資家本人が自分で銘柄を選んだり、個々の企業の業績を気に掛ける労力を払うことも無く、その時代ごとに高い評価を受けている企業へ自動的に乗り換える事が可能になるのですね。

以上の3点から、インデックス投資はとても合理的で失敗しにくい投資手法として受け入れられているのですね😄

インデックス投資の注意点

上記で説明したとおり、インデックス投資はとても優秀な投資手法だと言えます。

しかしながら、全てを解決する万能の手法というものは存在しないのが常であり、インデックス投資でも注意を払う点はあります。

インデックス投資における注意点として、インデックス・ファンドが設定している手数料が似たようなファンドと比べて割高すぎやしないか、運用目標の指数にちゃんと連動した結果が出せているか等がありますが、最も注意すべき点は「その指数が将来的に右肩上がりになるかどうか」です。

インデックス投資は株式市場全体の成長(もしくは衰退)に寄り添う運用手法であるため、将来的に市場が成長する事が見込めないという場合には、インデックス投資をやっても指数と共に年々資産が減っていくだけの結果となってしまいます。

したがって、投資は自己責任で行うものである以上、目標としている指数が長期的に成長するのか、成長する事を(自分は)信じる事ができるのか、という点をインデックス投資を行う際には注意しておく事をお勧めします。

まとめ

以上、今回はインデックス投資について解説してみました。

昨今はインデックス投資が高い人気を得るようになっており、インデックス投資用の投資信託や ETF が様々な金融機関から販売されていますので、インデックス投資自体はとても簡単に始めることが可能です。

私も含め多くの方にとって、インデックス投資は資産形成の主軸となりますので、しっかりと特性を理解した上で付き合っていきたいですね😆

それでは、また~👋