現在の資産状況を公開【2021年01月末】

コロナ禍で光速で過ぎ去った2020年が終わって、2021年になりましたね。

例年のお正月は実家に帰って家族に顔を見せるのが恒例行事だったのですが、今年は兄夫婦に子供が生まれたばかりだったので断念して自宅で過ごすことになりました😪

そんなこんなで始まった2021年ももう1月が終わり、年を取るたびに時間の流れが加速していきますね。(ちなみに、年を取る毎に時間の流れが速くなる現象はジャネーの法則🇨🇵というらしいです)

時間の流れは年を重ねると共に加速していきますが、資産形成はこつこつ地道にマイペースで歩いていきましょう🚶♂️🚶♂️🚶♂️

損益計算書(P/L)

今月からは借方に記載の費用に税金分を計上しないようにして、手取り収入等 vs 純粋な生活費が分かるようにしました。

私は最終的には資産収入からの収入で生活費の大半を賄えるセミリタイア状態を目標としているため、収入に対する貯蓄率がどの程度にあるのか把握できるようにするためです。

| 費用(生活費等) | ¥143,554 | 収益(給与手取り他) | ¥223,674 |

| – | – | 内、投資収益 | ¥6,021 |

| – | – | 内、利息配当 | ¥709 |

| 内、副業費用 | ¥5,586 | 内、副業収益 | ¥6,878 |

| 利益 | ¥80,120 |

今月の家計収支は 80,120 円の利益で、収入に対する貯蓄率は 35.8 % でした。

セミリタイア達成のためには支出率を抑える事が大切になってきます。

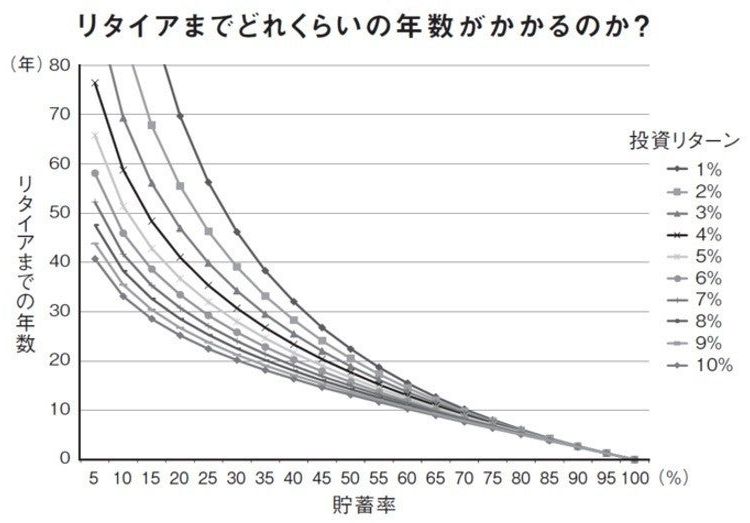

下図は 『FIRE 最強の早期リタイア術』に書かれている貯蓄率とフルリタイア(=完全に資産所得だけで生活できる状態)ができるまでの関係性を表したグラフですが、投資リターンを控えめに見て概ね税引き後3-4%程度と考えると、貯蓄率 30%程度だと30年近くかかるという計算になりますね🤔

一方、フルリタイアまでは出来なくても、支出の半分を労働でカバーして残りの半分は資産収入から、という形であればこの30年という期間を15年に短くする事 (=セミリタイア)する事は可能です。

貯蓄率を上げるためには収入を上げて⬆️、支出を減らし⬇️、投資リターンを上げる⬆️必要があります。

しかし、投資リターンを上げていくのは限度がありますので、やはり王道は副業による収入アップと支出の最適化となりますね。

地道な取り組みがいずれ大きな差になると信じて今後も頑張りましょう💪

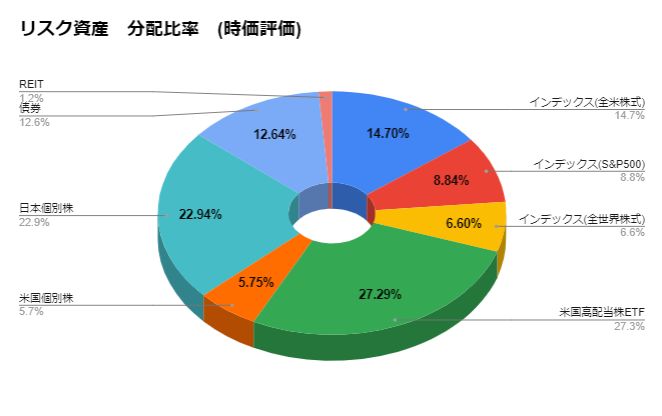

現在のポートフォリオ

1月末時点のポートフォリオは以下のようになっています。

現在のリスク資産総額 : 564万円

私はドルコスト平均法によるインデックス投資と、配当金等のインカムゲインを目的としたETF&個別株投資の両方を組み合わせて行っています。

インデックス投資は毎月定額で思考停止で積み上げていくだけなので何もする必要はありませんが、一方でインカムゲイン目的の投資は利回りが優れるETFや個別銘柄が無いか、また存在したとしても今は買っていいタイミングなのか、手間暇かけてチェックしていく必要があります😅

しかし、ここ最近の傾向として株式は米国&日本含め中々いい感じの株価に下がっている事が無くなってきてしまっているので、今月から日本と米国の REIT の ETF をポートフォリオに加えていく事にしました。

REIT は不動産投資信託🏘️という資産クラスとなり、不動産の賃貸収入を配当金を原資としているため税法上、株式の配当金よりも利回りが高い傾向にあり、また比較的安定している事で知られています。

不動産はコロナショックの影響をもろに受けており、現在は株式ほどまだ株価が戻っていない状態ですが、コロナ終息後を見据えて少しずつ買い増していきたいですね。

それでは、2月も頑張って資産形成していきましょう✨

それでは、また~👋