現在の資産状況を公開【2021年03月末】

2020年度が終わり、新年度に切り替わりましたね。今回も投資状況を振り返りたいと思います。

3月は以下のような事がありました。

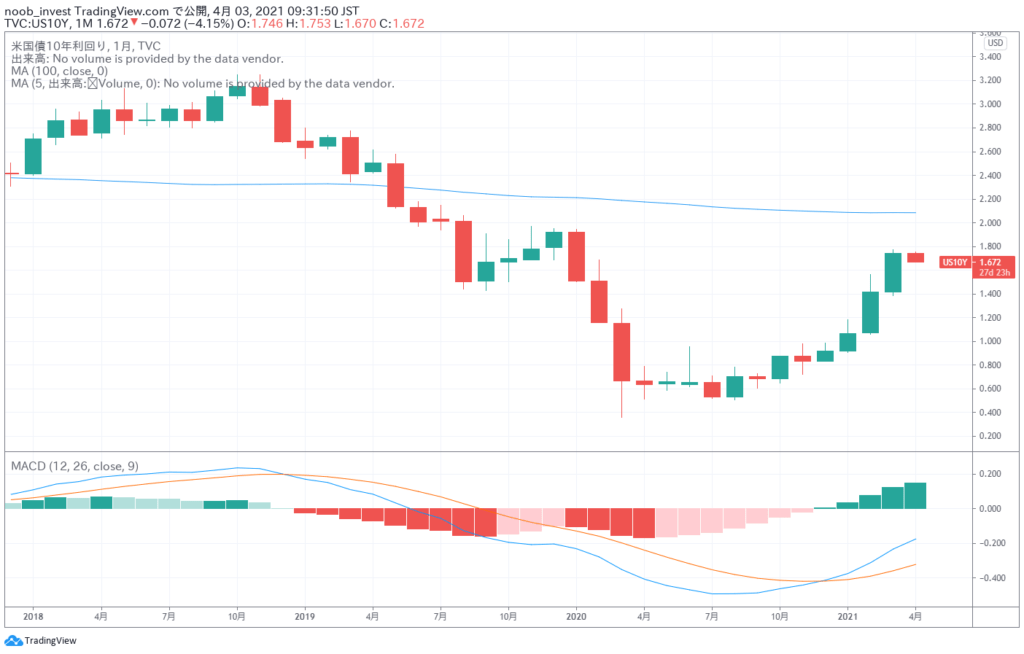

- 米国金利が上昇継続 1.4% → 1.7%超へ

- 円安ドル高が進み、為替が 110円/米ドルを突破

- ダウ平均株価は 33,000 へ到達

- 東証株価指数が(一瞬だけ) 2,000 超え

- 東証REIT指数も 2,000 超え

- 米国でワクチン接種が進み、本格的な景気回復へ期待高まる

まず、先月から米国の10年国債の金利が大きく上昇しており、コロナ直前の状態とあまり変わらないレベルまで戻ってきています。

国債の利回りは国債の価格と正反対の関係にあるため、国債の価格が下がり利回りが上がるという関係性にあります。

昨今のニュースでも良く耳にするように、米国のバイデン政権は米国の本格的な景気回復を見届けるまで財政刺激策を継続、つまり巨額の国債発行を続けていくという方針を発表しました。

一方で、米国では今後10年間の期待インフレ率(ブレイクイーブン・インフレ率)が 2.4%近くまで上昇を続けています。

米ドルが資産の中心である投資家にとっては、国債の利回りがインフレ率以下でしか無いのであれば国債を売って、より利回りの高い株式を買う方が合理的という判断が成り立ちますので、ワクチン接種が進み本格的な景気回復へ進む見込みが確実になり始めた2-3月頃から国債利回りが上がり、割安に放置されていた株式に資金が流れ株高になった…のではないかなと想像しています。

実際に米国では世界全体の中でもワクチン接種が先行して進んでいるようなので、実態経済の回復がいよいよ本格的に進むことが期待されます。(変異株の感染状況など気に掛けるべき点は多そうですが。)

そして、米国の国債利回りの上昇を受けて日本円と米国ドルの為替が 110円/米ドルまで進みました。

為替は一般的に、国毎の金利差(≒短期国債利回りの差)を比べた際により高い利回りの方へ資金が流れるという関係性があると言われているため、利回りが見込めない日本国債から米国国債へ乗り換えが起こっている…と想像しています。

損益計算書(P/L)

以下、今月の家計収支となります。

| 費用(生活費等) | ¥131,532 | 収益(給与手取り他) | ¥191,849 |

| – | – | 投資収益 | ¥58,920 |

| – | – | 利息配当 | ¥24,037 |

| 副業費用 | ¥19,031 | 副業収益 | ¥11,014 |

| 利益 | ¥132,258 |

今月の家計収支は 132,258 円の利益で、収入に対する貯蓄率は 46.3% でした。

3月末は日本円でも米ドルでも配当金が振り込まれるので、わくわくどきどき嬉しい季節です☺️

最近色々な副業を試行錯誤しているので副業費用が収益を超過してしまっていますが、後々取り返せるように頑張っていきたいところです。

しかし、最近は本業(社畜業)も例年に無いくらい忙しくなってきていかんせん時間が足りない💦

会社が忙しくなってくると流石に毎日定時退社というわけにもいかなくなってくるので、踏ん張りどころです💪

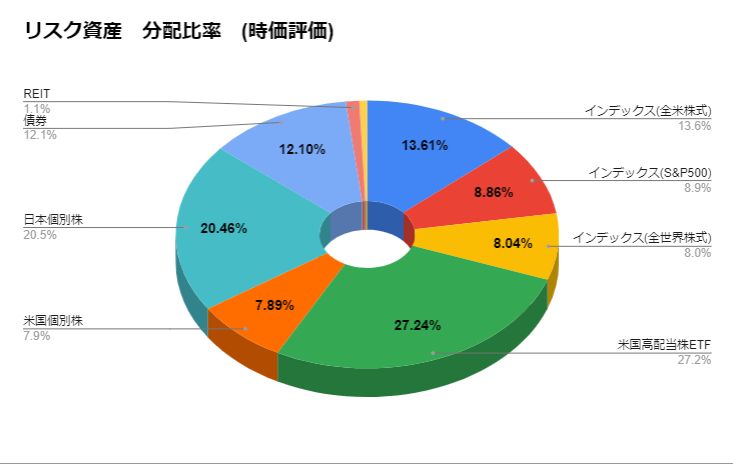

現在のポートフォリオ

3月末時点のポートフォリオは以下のようになっています。

現在のリスク資産総額 : 712万円

先月からの変動分:+100万円 (14.0%)

ドル円為替が円安方向に動いたことで、円ベースでの資産総額が先月と比べて急激に増えました。

自分はドルが105円くらいの時にある程度まとめてドル転していたため、まだドルのキャッシュがいくらか残っていますが、今後も円安ドル高が継続するのであれば、個別株はしばらく日本株ばかり買っていく流れになるかもしれません。

(円安を狙って海外から日本株の買いが入ってきたりすれば、また状況も変わるかもしれませんが。)

それでは、新年度も資産形成を頑張っていきましょう✨

それでは、また~👋