【振り返り】2021年の運用リターンを振り返ってみる

2021年ももう終わり。年の終わりに、今年の1年の運用リターンを振り返ってみようと思います。

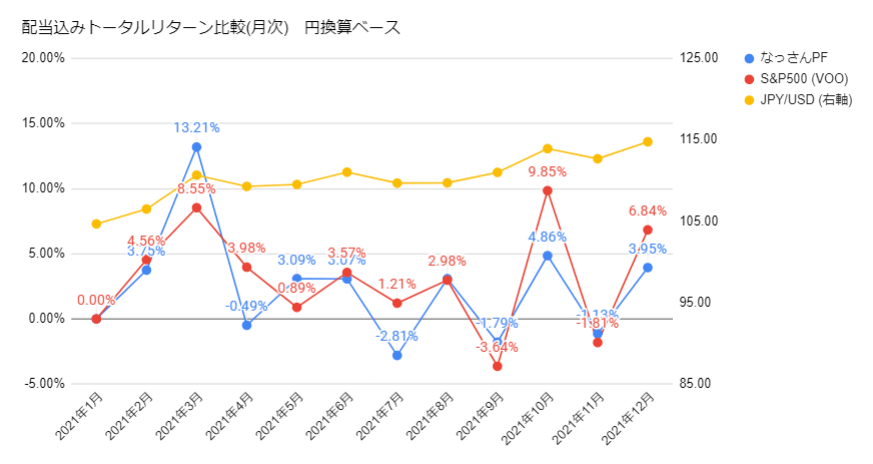

2021年の運用リターンを S&P500指数と比較

私はいつも月末に資産の時価評価を記録しているので、比較対象として Vanguard ETF の VOO (S&P500指数に連動する ETF) を選び月次の配当込みトータルリターン比較をしてみました。

リターンの計算は以下で算出。

①月次の配当込みトータルリターン [%] = (当月末時点の資産評価額 – 当月中の投資増減額 + 税引後の配当金 + 税引後の実現損益)÷(先月末時点の資産評価額 + 先月中の投資増減額)- 1

②為替は資産評価額の記録時点を基準とする

その結果、以下グラフのようになりました。

月次リターンの幾何平均値、算術平均値、標準偏差は以下。

| 幾何平均値 | 算術平均値 | 標準偏差 | |

|---|---|---|---|

| なっさんPF | + 2.06% | +2.62% | ±4.19% |

| VOO (円換算ベース) | + 3.28% | +3.36% | ±3.93% |

こうしてみると、VOO 1本打法の方がリスクが低く、しかもリターンが上回るという結果になっていますね。私のような素人投資家は下手にPFをいじるより、インデックス投資に全集中する方が素直に相場の上昇気流に乗れることを改めて実感しました😅

次に、年間を通しての配当込みトータルリターンの比較をしてみます。今度は VOO は年初に一括投資パターンと毎月定額積立パターンの2種類としています。

年間通してのトータルリターンの計算式は以下。

①年間の配当込みトータルリターン [%] = (年末時点の資産評価額 + 税引後の配当金総額 + 税引後の実現損益総額)÷(年始時点の資産評価額 + 年間の投資増減額)- 1

②為替は資産評価額の記録時点を基準とする

| 年初来トータルリターン | |

|---|---|

| なっさんPF | + 25.12% |

| VOO (一括投資, 円換算ベース) | + 42.56% |

| VOO (毎月積立, 円換算ベース) | + 17.77% |

年間のトータルリターンの観点で見れば、VOO一本打法で毎月積立投資するよりかは良い結果にはなっていたようですが(ほぼ運が良かっただけ)、それよりも年始に一括投資して放置のリターンが圧倒的ですね😅

2021年は年始に一括投資して、あとは 1年間忘れて放置していた方が圧倒的に良い成績が出たという事実が、投資というものが難しくも面白いところであると実感しています。

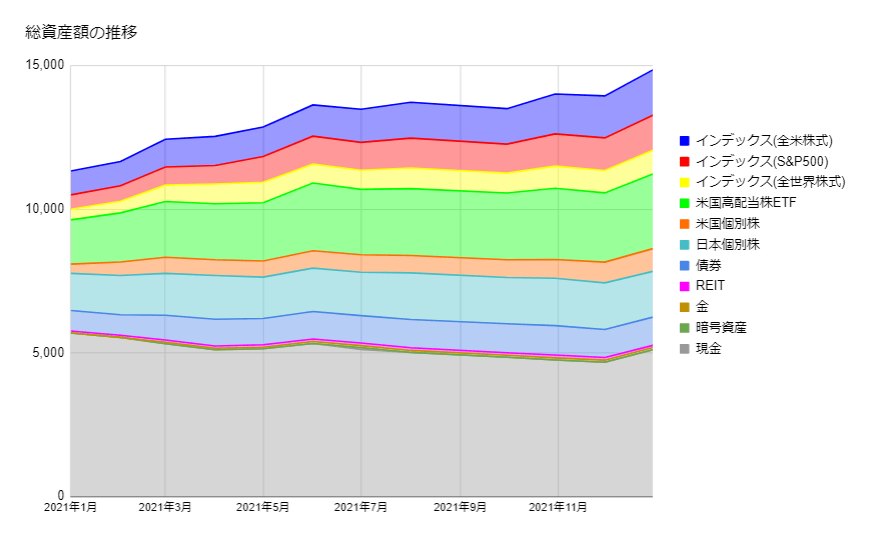

総資産額の推移

総資産額は2021年の推移は以下。今年は最終的に 1,500万円近くまで成長させることができました。

現金比率はもう少し減らしてリスク資産に振り分けても良いと感じているので、大きめの暴落が来るようなら買い増し、それまでは普段よりも少し多めにインデックスの毎月積立に振り分ける、という感じでやっていこうと考えています。

(株式以外に現物不動産にも興味はありますが、なかなか重い腰が動かないので来年以降少しづつでも行動に移したいところ)

それでは、また~👋